هادی بهرامی؛ بازار: صندوق طلا نوعی از صندوق های سرمایه گذاری کالایی قابل معامله در بورس است که حداقل ۷۰ درصد از سرمایه تامین کنندگان نقدینگی را در گواهی سپرده سکه طلا و شمش طلا سرمایه گذاری میکند. ورود صندوق های سهامی، درآمد ثابت و بخصوص طلا و زعفران به بازار بورس، اقدامی موثر جهت هدایت درست نقدینگی از طریق خدمات مجازی به بازار های مختلف میباشد که با مدیریت بهتر دارایی ها صورت می گیرد.

صندوق عیار یکی از صندوق های سرمایه گذاری قابل معامله (ETF) کارگزاری مفید است و در حال حاضر به مبلغ ۹ هزار و ۵۴۸ میلیارد تومان دارایی تحت مدیریت در قالب سکه طلا است که ۹۹۶ میلیون و ۶۹۵ هزار سهم در دست سهامداران دارد. صندوق عیار از لحاظ میزان بازدهی، ارزش دارایی و معاملات یکی از بهترین ها است که به سرمایه گذاران پیشنهاد میشود برای خرید طلا در قالب ETF حتما صندوق عیار را نیز بررسی کنند.

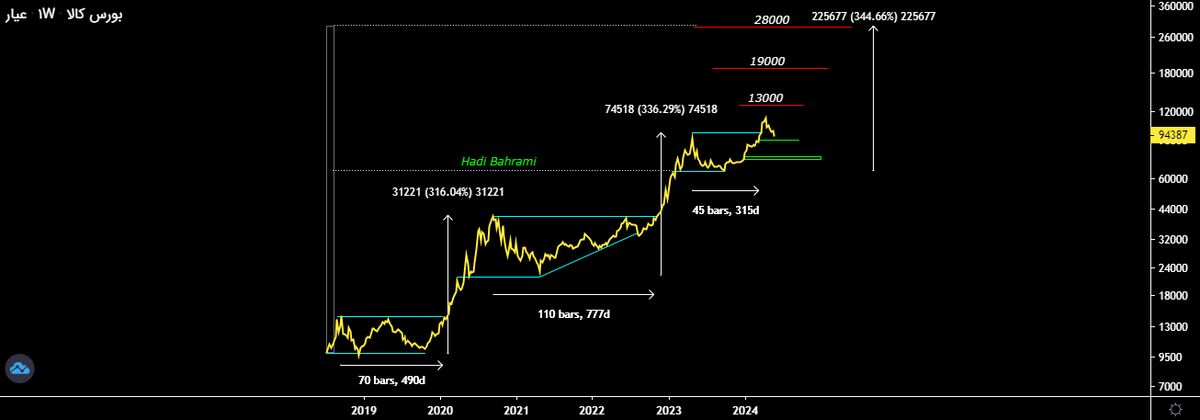

تحلیل تکنیکال صندوق عیار

قیمت صندوق طلای عیار در آبان ماه ۱۴۰۲ شروع به رشد کرد و با افزایش ۸۰ درصدی از محدوده ۶۵۰۰ تومان به سقف تاریخی ۱۱۸۰۰ تومان رسید و پس از ایجاد یک سقف با اصلاح ۱۹ درصدی مواجه شده است که در حال حاضر با قیمت ۹۴۴۰ تومان در زمان نگارش این مقاله معامله میشود. قیمت حمایت ۹۸۰۰ تومان را از دست داده است و پیش بینی میشود که تا حمایت ۸۹۰۰ تومان و نهایتا ۷۵۰۰ تومان این ریزش ادامه دار باشد؛ اما کف واقعی قیمت را ۷۵۰۰ تومان برآورد میکنیم که با توجه به نرخ تورم، سیاست های حراج سکه و نرخ بهره بانک مرکزی، خروج نقدینگی از بورس و صندوق درآمد ثابت و... میتوان در این ناحیه خرید های سنگین تر و قابل اطمینان تری را داشت.

اهداف قیمت صندوق عیار

قیمت صندوق عیار از ابتدای آغاز به کار تا سقف تاریخی بر اساس شاخص ROI ATH به میزان ۱۰۵۰ درصد اندازه گیری شده است که طی ۶ سال یک بازدهی بسیار خوب محسوب میشود و سالی ۱۷۵ درصد سود برای هر سرمایه گذاری یه رقم رضایت بخش است. طی دو سیکل صعودی قبل، ۳۲۰ الی ۳۴۰ درصد بازدهی را از قیمت صندوق عیار شاهد بودیم و با توجه به فاصله کف تا سقف جدید بنظر میرسد محدوده ۲۸ هزار تومان را میتوان هدف بلند مدتی قیمت در نظر گرفت که یک بازدهی مطابق با نوسانات دو سیکل گذشته است. ۸۹۰۰ و ۷۵۰۰ تومان بهترین ناحیه برای خرید های بیشتر این صندوق است که به احتمال زیاد آخرین ایستگاه روند نزولی باشند و به عنوان سکوی پرتاب قیمت تا ۱۳ و ۱۹ هزار تومان در بازه زمانی میان مدت عمل کنند.

۱- هدف بلند مدت: ۲۸۰۰۰ تومان

۲- برآورد بازدهی: ۲۷۸ درصد

۳- حمایت معتبر: ۷۵۰۰ تومان

۴- ریسک کاهش قیمت: ۱۸ درصد

قیمت حمایت ۹۸۰۰ تومان را از دست داده است و پیش بینی میشود که تا حمایت ۸۹۰۰ تومان و نهایتا ۷۵۰۰ تومان این ریزش ادامه دار باشد؛ اما کف واقعی قیمت را ۷۵۰۰ تومان برآورد میکنیم. با توجه به فاصله کف تا سقف جدید بنظر میرسد محدوده ۲۸ هزار تومان را میتوان هدف بلند مدتی قیمت در نظر گرفت که یک بازدهی مطابق با نوسانات دو سیکل گذشته است. ۸۹۰۰ و ۷۵۰۰ تومان بهترین ناحیه برای خرید های بیشتر این صندوق است.

حرف آخر

همانطور که گفته شد، ماهیت سرمایه گذاری در طلا بلند مدت است و صندوق های طلا نیز بازدهی بیشتری نسبت به خود طلا و سکه دارند که اگر بتوانیم از میان صندوق ها بهترین گزینه را در موقعیتی کم ریسک بخریم، بیشترین بازدهی را کسب خواهیم کرد. با توجه به شرایط اقتصادی و بازار های مالی، پیشنهاد میشود حداقل ۳۵ درصد و حداکثر ۵۰ درصد از بودجه تان را به خرید طلای فیزیکی، سکه و بخصوص صندوق طلا اختصاص دهید و ۵۰ درصد دیگر را به سهام، ارز دیجیتال و سایر دارایی های ریسک پذیر که در این صورت تعادل میان دارایی ها و تنوع سبد حفظ میشود. در خرید صندوق های طلا حتما به ارزش دارایی ها، حجم معاملات، حباب اسمی، روند قیمتی خود صندوق و دارایی تحت مدیریت آن و همچنین نرخ دلار و طلای جهانی توجه کنید تا بتوانید در بهترین نواحی قیمت، سرمایه گذاری کم ریسک و پر بازده داشته باشید.

نظر شما