به گزارش بازار، امواج الیوت یکی از قدرتمندترین ابزارهای تحلیل تکنیکال در بازارهای مالی است که توسط رالف نلسون الیوت در دهه ۱۹۳۰ معرفی شد. این نظریه بر این ایده استوار است که رفتار بازارها از الگوهای تکرارپذیری پیروی میکند که نتیجه مستقیم روانشناسی جمعی معاملهگران است. امواج الیوت به معاملهگران این امکان را میدهد که نه تنها جهت بازار را پیشبینی کنند، بلکه نقاط ورود و خروج مناسب را نیز شناسایی کنند. این مقاله به بررسی ساختار امواج الیوت، چگونگی شناسایی آنها و استفاده از این ابزار برای بهبود معاملات میپردازد. در دوره آموزش امواج الیوت بورسا تمام استراتژی های کوتاه مدت و بلندمدت این روش تحلیلی آموزش داده شده است.

امواج الیوت چیست؟

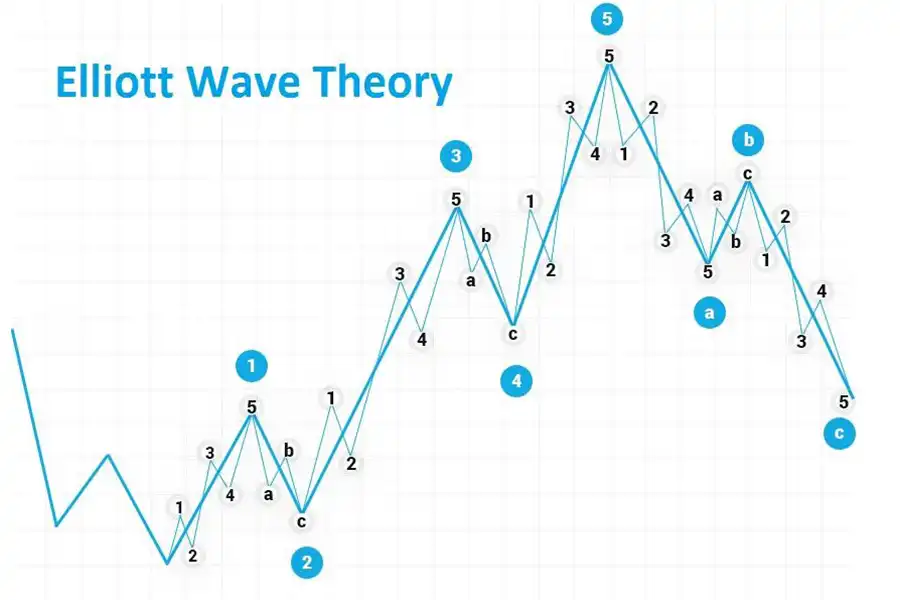

امواج الیوت یک نظریه در تحلیل تکنیکال است که بر این باور است که حرکت قیمتها در بازارهای مالی به صورت الگوهای تکرارشونده رخ میدهد. این الگوها به دلیل روانشناسی جمعی معاملهگران شکل میگیرند. این نظریه دو نوع اصلی امواج را معرفی میکند:

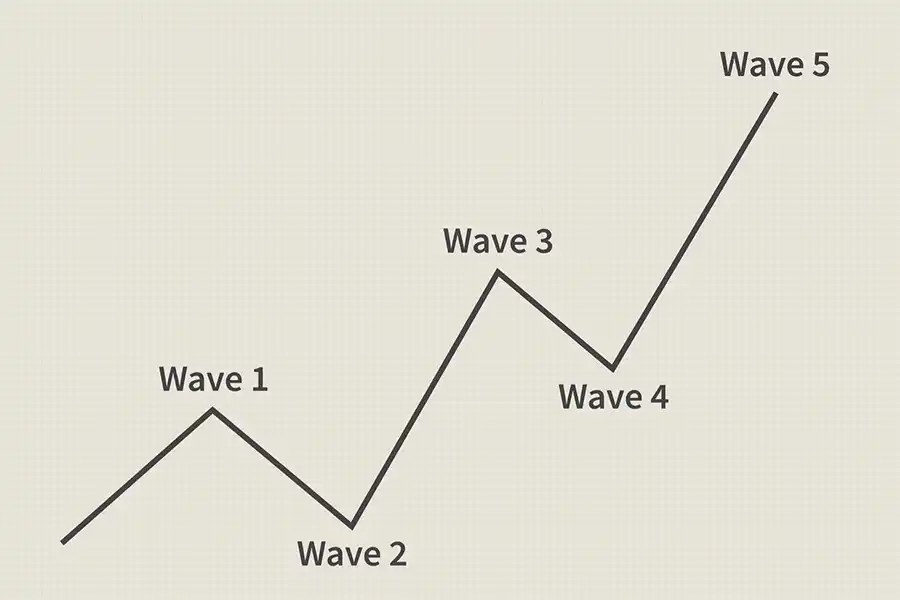

- امواج محرک (Impulse Waves): این امواج شامل ۵ موج هستند که در جهت روند اصلی بازار حرکت میکنند. البته این امواج خود زیرموج هم دارند که ناحیه PRZ یکی از آن هاست. برای اینکه به خوبی بدانید ناحیه PRZ چیست وارد صفحه لینک شده شوید.

- امواج اصلاحی (Corrective Waves): پس از یک موج محرک، امواج اصلاحی با ساختار ۳ موجی به دنبال اصلاح بخشی از حرکت قبلی هستند.

امواج الیوت به تحلیلگران کمک میکند تا روندهای بازار را بهتر درک کنند و نقاط بهینه ورود و خروج را در معاملات شناسایی کنند.

بهترین روش برای تشخیص شروع امواج الیوت

برای تشخیص شروع امواج الیوت، چند روش کلیدی وجود دارد که میتواند به معاملهگران کمک کند تا این الگوهای مهم را شناسایی کنند:

- شناسایی روند اصلی بازار: امواج الیوت در چارچوب یک روند کلی بازار شکل میگیرند. اولین گام، شناسایی روند صعودی یا نزولی در نمودار قیمت است. امواج محرک در جهت این روند حرکت میکنند، در حالی که امواج اصلاحی خلاف جهت آن هستند.

- استفاده از ابزارهای فیبوناچی: ابزارهای فیبوناچی بهویژه در امواج اصلاحی بسیار کاربرد دارند. معاملهگران معمولاً از نسبتهای فیبوناچی مانند ۳۸.۲% یا ۶۱.۸% استفاده میکنند تا نقاط احتمالی پایان اصلاح و شروع موج جدید را پیدا کنند.

- الگوهای شمعی و نمودارهای تکنیکال: تشخیص الگوهای بازگشتی مانند دوجی یا کندلهای برگشتی در نمودار شمعی میتواند نشانهای از شروع یک موج جدید باشد. این الگوها معمولاً در پایان امواج اصلاحی ظاهر میشوند.

- اندیکاتورهای تکنیکال: استفاده از اندیکاتورهایی مانند MACD یا RSI میتواند به معاملهگران کمک کند تا نقاط واگرایی یا اشباع خرید/فروش را شناسایی کنند که ممکن است با شروع یک موج الیوت جدید همزمان باشد.

- پیروی از قوانین الیوت: برای تشخیص صحیح، معاملهگران باید با قوانین اصلی امواج الیوت آشنا باشند، مانند این که موج ۲ هرگز نباید بیش از ۱۰۰% از موج ۱ اصلاح کند و موج ۳ هرگز نمیتواند کوتاهترین موج باشد.

این تکنیکها میتوانند در کنار هم به معاملهگران کمک کنند تا نقاط شروع امواج الیوت را با دقت بیشتری تشخیص دهند و تصمیمات بهتری در معاملات بگیرند.

تحلیل بازار همگام با شروع امواج الیوت

پیشبینی بازار با امواج الیوت یکی از روشهای محبوب در تحلیل تکنیکال است. با تشخیص صحیح شروع امواج، معاملهگران میتوانند روندهای بازار را شناسایی کرده و در نقاط مناسب وارد معامله شوند. برای مثال، پس از شناسایی موج محرک، میتوان انتظار یک موج اصلاحی داشت. استفاده از ابزارهایی مثل فیبوناچی و اندیکاتورهایی مانندMACD و RSI نیز در تایید شروع موجهای جدید کمک میکند. این ترکیب به معاملهگران امکان میدهد تا تصمیمات بهتری در معاملات خود بگیرند و از نوسانات بازار بهرهمند شوند.

قوانین اصلی امواج الیوت

قوانین امواج الیوت به مجموعهای از اصول اشاره دارند که برای شناسایی و بررسی دقیقتر امواج در تحلیل تکنیکال مورد استفاده قرار میگیرند. این قوانین به معاملهگران کمک میکنند تا امواج مختلف را بهدرستی تشخیص داده و اشتباهات رایج را در شناسایی این امواج کاهش دهند. قوانین اصلی امواج الیوت شامل موارد زیر است:

- موج ۲ نباید بیش از ۱۰۰٪ از موج ۱ را اصلاح کند: یعنی در اصلاح موج دوم، قیمت نباید به طور کامل به نقطه آغاز موج اول برگردد.

- موج ۳ نمیتواند کوتاهترین موج باشد: معمولاً موج ۳ قویترین و بلندترین موج در بین موجهای محرک است، و این موج نباید از موجهای ۱ و ۵ کوتاهتر باشد.

- موج ۴ نباید با انتهای موج ۱ همپوشانی داشته باشد: در بیشتر مواقع، موج ۴ نباید به محدوده قیمتی موج ۱ وارد شود، بهخصوص در روندهای صعودی یا نزولی قوی.

این سه قانون پایهگذاری اساسی برای تحلیل دقیقتر امواج الیوت است و با رعایت این اصول میتوان به تحلیلهای قابلاعتمادتری دست یافت. علاوه بر این، استفاده از ابزارهای کمکی مانند فیبوناچی نیز در کنار این قوانین به معاملهگران کمک میکند تا سطوح احتمالی بازگشت قیمت و تکمیل امواج را بهتر شناسایی کنند.

کاربرد سطوح فیبوناچی همگام با امواج الیوت

فیبوناچی در امواج الیوت به عنوان ابزاری برای شناسایی نقاط اصلاح و گسترش قیمت استفاده میشود. در موجهای اصلاحی، سطوح فیبوناچی مانند ۳۸.۲% و ۶۱.۸% به معاملهگران کمک میکند تا پایان موج اصلاحی را پیشبینی کنند. در موجهای محرک، از فیبوناچی گسترشی برای تعیین اهداف قیمتی موجهای بعدی استفاده میشود. این سطوح به معاملهگران کمک میکند تا نقاط بازگشت و ادامه روند را با دقت بیشتری شناسایی کنند و از این اطلاعات برای تصمیمگیریهای معاملاتی استفاده کنند.

جمع بندی

امواج الیوت یکی از ابزارهای قدرتمند تحلیل تکنیکال است که بر اساس الگوهای تکرارشونده و روانشناسی جمعی معامله گران شکل می گیرد. این نظریه شامل دو نوع موج اصلی، امواج محرک و امواج اصلاحی، است که به معامله گران کمک می کند تا روندهای بازار را شناسایی و نقاط بهینه ورود و خروج را تعیین کنند. برای تشخیص شروع امواج الیوت، استفاده از ابزارهای فیبوناچی، الگوهای شمعی، اندیکاتورهای تکنیکال و پیروی از قوانین اصلی الیوت ضروری است. این تکنیکها به معامله گران امکان می دهند تا با دقت بیشتری نقاط شروع امواج را شناسایی کرده و تصمیمات بهتری در معاملات خود بگیرند.

نظر شما