بازار؛ بورس: معمولا قبل از شروع سیکلهای رونق، سهام کوچک نشانههای برگشت را زودتر احساس میکنند و پول جدید ورودی به سمت این گروه روانه میشود. در اواخر سیکل رونق هم بوی خطر زودتر به مشام بازیگران سهام کوچک رسیده و رکود آنها مدتها قبل از سقف زدن کلیت بازار آغاز میشود.

از طرف دیگر بورس باید در یک روندی قرار بگیرد که به نقدینگی در جامعه سامان دهد. به همین دلیل دولت نمیتواند وضعیت نمادهای بزرگ به عنوان لیدرهای اصلی بازار را نادیده بگیرد. چراکه در ناترازی ارزی، ناترازی انرژی و... بیشترین فشار بر نمادهای بزرگ است.

درواقع هزینههای رویکرد دولت در مدیریت اقتصاد بر صنایع بزرگ به شکل تداوم کنترل بر قیمت فروش ارز، نرخگذاری دستوری و نیز قطع بیشتر گاز و برق تحمیل میشود. در این فضا، شرکتهای کوچک که تاثیرپذیری کمتری از محدودیتهای تحریمی دارند میتوانند تا حدودی حاشیه سود خود را حفظ کنند اما پیشرانه این شرکتها هلدینگ ها و غولهای صنعتی هستند. بنابراین با ادامه فشار تحریم بر شرکتهای بزرگ شرکتهای کوچک نیز تحت تأثیر قرار میگیرند اما نه به اندازه شرکتهای بزرگ.

شروین شهریاری معتقد است که نسبت شاخص کل به هم وزن به عنوان یکی از معیارهای قضاوت در خصوص عملکرد سهام بزرگ نسبت به کوچک است. این نسبت در پنج سال اخیر در یک کانال با کف ۲.۶ و سقف ۴ واحد نوسان کرده و اکنون در محدوده ۳.۱ قرار دارد. احتمالا این نسبت در یک سال آتی به سمت کفهای خود حرکت کرده و با شکست حمایت ۲.۶ واحدی، کفهای جدیدی را ثبت کند

از طرف دیگر به علت پیشبینی بالا ماندن نرخ بهره، منابع ورودی به بازار سهام در کوتاه مدت کماکان محدود خواهد بود. این منابع که طبیعتا به دنبال کسب بازده حداکثری در فضای تورمی خواهند بود امکان مانور بهتری در سهام کوچکتر خواهند داشت. اما وقتی این مسأله محقق میشود که نمادهای بزرگ بورس را متعادل کنند.

شروین شهریاری کارشناس بازار سرمایه در مقایسه شرکتهای بزرگ و کوچک گفت: «فروش و سود ناخالص شرکتهای کوچک بورس در ۷ سال اخیر یک روند صعودی ملایم را طی کرده است. سهم فروش شرکتهای کوچک از کل فروش شرکتهای پذیرفته شده از ۱۷ درصد در سال ۹۷ به ۲۱ درصد در سال ۹۹ و ۲۳ درصد در شرایط حاضر رسیده است. سهم سود ناویژه این شرکتها نیز از ۱۹ درصد در سال ۹۷ به ۲۳ درصد در سال ۹۹ و ۲۶ درصد از کل شرکتهای بورسی در سال ۱۴۰۳ رسیده است. به لحاظ نسبت قیمت به فروش در حال حاضر شرکتهای کوچک و ۵۰ شرکت بزرگ تقریبا در سطح برابر (۱.۳ واحد در برابر ۱.۳ واحد) قرار دارند.»

او افزود: «به طور قطع در شرایط خاص شرکتهای بزرگ صنعتی به دلیل سیاستهای مرتبط با حمایت از شاخص کل رشد بیشتری خواهند داشت. درواقع تزریق نقدینگی به سهام شرکتهای بزرگتر که وزن بزرگی در سبد صندوقهای حمایتی و اهرمی دارند به جلوگیری از ریزش ارزش بازار سهام منجر میشود. در نتیجه فاصله ارزش بازار شرکتهای بزرگ به شرکتهای کوچک بیشتر میشود. »

شهریاری تصریح کرد: «تعداد شرکتهای با ارزش بازار زیر ۱۰۰ میلیون دلار اکنون در مجموع بورس و فرابورس به رکورد بیش از ۶۰۰ مورد رسیده که لزوما تفاوت ارزشگذاری معناداری با شرکتهای بزرگتر ندارد.

در ادامه او گفت: «نسبت شاخص کل به هم وزن به عنوان یکی از معیارهای قضاوت در خصوص عملکرد سهام بزرگ نسبت به کوچک است. این نسبت در پنج سال اخیر در یک کانال با کف ۲.۶ و سقف ۴ واحد نوسان کرده و اکنون در محدوده ۳.۱ قرار دارد. احتمالا این نسبت در یک سال آتی به سمت کفهای خود حرکت کرده و با شکست حمایت ۲.۶ واحدی، کفهای جدیدی را ثبت کند.»

تاثیر افزایش شاخص دلار بر قیمتهای جهانی

در معاملات کنونی پیشبینی قیمت کامودیتیها باید دوباره انجام شود، قویتر شدن شاخص دلار و رسیدن به ۱۰۵ واحد، کاهش نرخ بهره ۰.۲۵ واحدی و احتمال توقف بیشتر بر خلاف پیشبینیها فضای جدیدی ایجاد کرده است. معمولا افزایش شاخص دلار و قیمتها رابطه عکس با هم دارند؛ بنابراین با افزایش شاخص دلار قیمتهای جهانی روندی کاهشی طی کردهاند. بصورت خیلی کلی در ارتباط با بازار جهانی بخواهیم نتیجه بگیریم تقاضا هم چنان ضعیف است؛ افزایش شاخص دلار هم منجر به تشدید در کاهش قیمتها شده است. این مسأله در معاملات نمادهای بورسی بزرگ تاثیر میگذارد زیرا آنها بیشتر صادراتی هستند.

دلار آزاد نیز با رشد همراه بوده و در محدوده ۶۸ هزار تومان در حال معامله هست، نیما نیز به حوالی ۵۰ هزار تومان نزدیک شده است. اما هنوز اثرش در صورت مالی شرکتهای بورسی نمایان نشده است و اگر بازار توافقی نیز طبق اعلانها پیش برود شرایط شرکتهای صادراتی بهتر میشود.

برخی چارتیستها معتقدند شاخص کل رفتار خاصی دارد و با این جو مثبت در ادامه محدوده ۲۲۰۰ شاخص کل با قدرت شکسته شود. شکسته شدن این مقاومت یک سیگنال مهم برای بازار است، ولی نباید دوباره برای بازار سد و مقاومت متوالی ترسیم کرد

بررسی بازار نشان میدهد که این هفته طوفانی شروع شد و اکثر نمادهای بزرگ صف خرید را تجربه کردند اما ارزش معاملات پایین بود. در واقع تقاضا برای خرید کم بود و صفهای سنگین شکل نگرفت. این مدل مثبت شدن مشخص بود که در روزهای بعد عرضهها افزایش پیدا خواهد کرد. رفتار بازار بعد از یک رشد خفیف نشان می دهد که تغییری در روند فرسایشی یک سال و نیم اخیر صورت نگرفته است.

برخی چارتیستها معتقدند شاخص کل رفتار خاصی دارد و با این جو مثبت در ادامه محدوده ۲۲۰۰ شاخص کل با قدرت شکسته شود. شکسته شدن این مقاومت یک سیگنال مهم برای بازار است، ولی نباید دوباره برای بازار سد و مقاومت متوالی ترسیم کرد.

برخی معاملات اول هفته گذشته را ناشی از خوشبینی و برخی یک واقعیت بازار میدانند. البته که بازار از هر نظر ارزنده است به همین دلیل در شرایط انتخاب ترامپ در جو مثبتی گرفت. بازار از نظر بنیادی و با توجه به افت قیمت و قرار گرفتن در نقاط حداقلی طی چند سال گذشته ریسک آنچنانی را ندارد. تنها مانع حرکت ریسکهای ژئوپولیتیک بوده است.

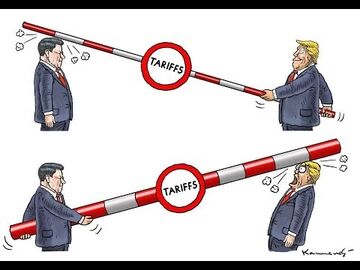

اما برای این دوره دو ماهه پیش رو نه باید خوشبین بیش از حد و نه بدبین مفرط بود. سرعت تغییر و تحولات با وجود ترامپ میتواند ناگهان آنقدر عجیب و غیرمنطقی باشد که فرصت واکنش را از بازار بگیرد. از همین رو بازار را باید با احتیاط دنبال کرد، تحولات بنیادی بازار نشان دهنده این است که نمادهای بزرگ در بهترین قیمتها و شرایط قرار داریم.

نظر شما