علیرضا مبصر؛ بازار: بانک مرکزی ایران در سال های اخیر سیاستهای پولی انقباضی سختگیرانه ای را برای کنترل تورم و تثبیت اقتصادی اجرا کرده است. این اقدامات شامل محدود کردن رشد نقدینگی و کنترل متغیرهای پولی مانند پول و شبهپول با هدف کاهش فشار های تورمی و رساندن نرخ تورم به کانال ۳۰ درصد بوده که این هدف در سال جاری ۱۴۰۳ با موفقیت به انجام رسیده است.

این موفقیت اولیه در کاهش تورم نقطهای در نگاه اول دستاورد مهمی برای بانک مرکزی به شمار می آید. اما بررسی دقیق تر آثار این سیاست ها نشان میدهد که پیامدهای جانبی این اقدامات، به ویژه برای صنایع تولیدی و بازار سهام، چشمگیر بوده است. رکود اقتصادی ناشی از کاهش تقاضا و افزایش هزینههای تأمین مالی، منجر به کاهش سرمایهگذاری و رکود در برخی بخشهای تولیدی شده است. این رکود در حوزه تولید تأثیر بسزایی بر عملکرد بورس داشته و فشار فروش در بورس اوراق بهادار تهران را افزایش داده است.

از ابتدای اجرای این سیاست ها، بازار سهام نیز به دلیل محدودیتهای نقدینگی و افزایش هزینههای تولید، تحت فشار قرار گرفت. ادامه این سیاستها در همان روزهای آغازین اجرا، همراه با محدودیت های جدید نقدینگی و افزایش هزینه های تولید، فشار زیادی به بازار سهام وارد کرد. این عوامل، به ویژه در سال ۱۴۰۲، باعث فروش گستردهای از سوی سرمایهگذاران شده بود و بازار سهام در نیمه اول سال ۱۴۰۳ نیز با روند نزولی شدیدی مواجه شد.

پیشبینی ها حاکی از آن دارد که تداوم سیاست های انقباضی بانک مرکزی همچنان باعث محدودیت رشد اقتصادی و فشار بر صنایع مختلف شود. این وضعیت ممکن است در کنار افزایش عدم قطعیتهای سیاسی و اقتصادی، فشار بر بازار سهام را در میانمدت و بلندمدت حفظ کند. از طرف دیگر، در صورت بهبود وضعیت سیاسی و رفع موانع سرمایهگذاری، امکان بازگشت به ثبات و رشد در بورس تهران وجود خواهد داشت.

ادامه این سیاست ها، بدون سیاستهای مکمل برای حمایت از صنایع و کسبوکارها، ممکن است فشار بیشتری بر بازار سرمایه وارد کند. این گزارش به تحلیل عمیق هر یک از این موارد میپردازد.

نقدینگی رو به رشد اما کم شتاب!

نرخ رشد دوازده ماهه نقدینگی در شهریور ماه سال ۱۴۰۳ به ۲۷.۸ درصد رسید که نسبت به شهریور ۱۴۰۲ (۲۶.۹ درصد) افزایش ۰.۹ واحد درصدی داشته است. این امر قابل توجه است، زیرا نوسانات در روند رشد نقدینگی در نیمه اول سال ۱۴۰۳ قابل ملاحظه بوده است. بهطور مثال، نرخ رشد نقدینگی در خرداد ۲۵.۶ درصد، در تیر ۲۷.۷ درصد، در مرداد ۲۸.۴ درصد و در شهریور ۲۷.۸ درصد ثبت شده است. در نگاهی به سایر متغیرهای پولی در سال های اخیر، نرخ رشد دوازدهماهه پایه پولی (M۲) در شهریور ۱۴۰۳ به ۱۸.۷ درصد کاهش یافته است. این رقم نسبت به شهریور ۱۴۰۲ (۴۱.۷ درصد) کاهش ۲۳ واحد درصدی را نشان میدهد. همچنین، در شهریور ۱۴۰۳، حجم نقدینگی به ۹۰,۷۰۵.۱ هزار میلیارد ریال رسیده که نسبت به پایان سال ۱۴۰۲ رشد ۱۵.۱ درصدی را نشان میدهد. مقایسه این ارقام با نرخ رشد های نقدینگی در سالهای گذشته، موفقیت سیاستهای پولی بانک مرکزی را تایید میکند.

بانک مرکزی انتظار دارد که با هماهنگیهای لازم با دولت و اجرای اقدامات مناسب، روند رشد نقدینگی در نیمه دوم سال ۱۴۰۳ اصلاح و تثبیت شود و در عین حال به تولید کشور آسیبی وارد نشود.

پول و شبه پول متغیر های راهگشای بازار سرمایه

تحلیل متغیرهای پول و شبهپول برای سرمایهگذاران و تحلیلگران بازار سرمایه اهمیت فراوانی دارد، زیرا این متغیرها نشاندهنده وضعیت نقدینگی در اقتصاد هستند و میتوانند چشمانداز بازارهای مالی آینده را روشنتر سازند. بررسی دقیق این دو متغیر به تحلیلگران کمک میکند تا انتظارات معاملهگران را با دقت بیشتری پیشبینی کنند و به این ترتیب، استراتژی های بهینهتری برای سرمایهگذاری طراحی نمایند.

تفسیر مفاهیم پول و شبهپول

دو متغیر «پول» و «شبهپول» بخشهای متفاوتی از نقدینگی بازار را نشان میدهند که شامل:

پول: به وجوه نقد و داراییهای با قابلیت تبدیل سریع و بدون افت قابل توجه در ارزش اشاره دارد.

شبهپول: شامل داراییهایی است که نقدشوندگی کمتری دارند و شامل حسابهای مدتدار یا سپردههای بانکی بلندمدت میشود که سرعت تبدیل کمتری به پول نقد دارند.

نسبت پول به شبهپول و اهمیت آن در بازار

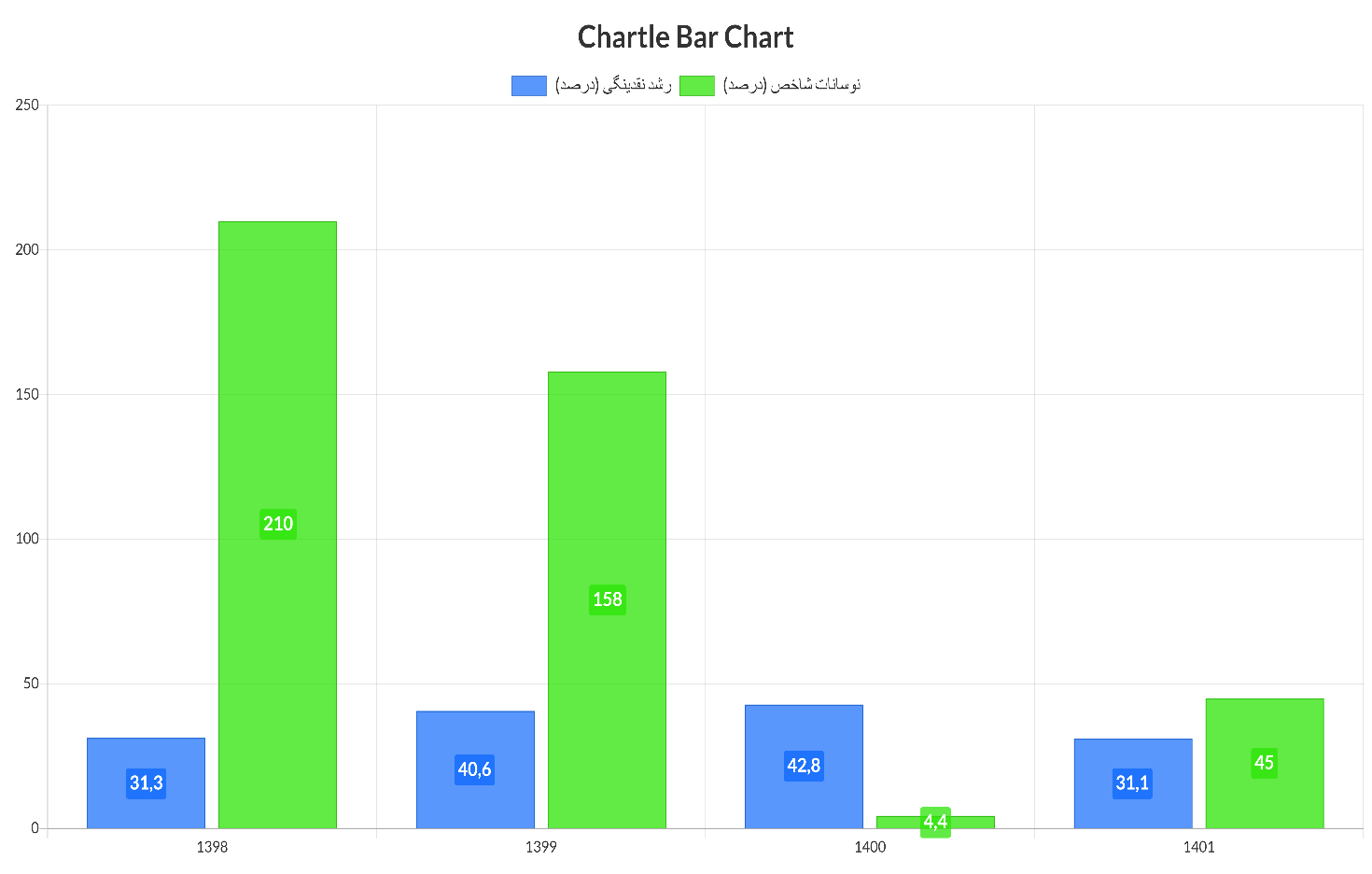

نسبت پول به شبهپول مستقیماً با تقاضا در بازارهای مالی در ارتباط است. برای مثال، افزایش این نسبت به معنای تمایل بیشتر به نگهداری نقدینگی و انجام معاملات کوتاهمدت است که میتواند منجر به رشد بازارهایی مانند بورس شود. به عنوان نمونه، رشد ۴۵ درصدی شاخص کل بورس اوراق بهادار در سال ۱۴۰۱ به افزایش این نسبت نسبت داده میشود. افزایش این نسبت معمولاً با افزایش فعالیتهای سفتهبازانه همراه است که تقاضا برای داراییهای مالی و قیمتها را بالا میبرد.

در شرایط اقتصادی پایدار، افزایش این نسبت (پول/شبهپول) میتواند بر بازارهایی همچون طلا و ارزهای خارجی تأثیرگذار باشد، بهویژه اگر رشد شاخص بورس ناشی از افزایش ارزش واقعی باشد و نه تورم. با توجه به نوسانات فعلی بازار سهام که تحت تأثیر محرکهای تورمی قرار دارد، میتوان به این متغیرها نگاه ویژهای داشت و ارتباط مستقیم نسبت این دو با شاخص بورس تهران را مد نظر قرار داد.

آیا رکوردزنی شاخص بورس در سال ۱۴۰۴ امکان پذیر است!؟

تحلیل نرخهای بهره و تأثیر آنها بر بازار سهام نشاندهنده وضعیت خاص اقتصادی در سال جاری است. افزایش نرخ بهره حقیقی که نشاندهنده اثر سیاستهای انقباضی بانک مرکزی است، تأثیر قابل توجهی بر بازار سرمایه داشته است. این سیاستهای انقباضی که با هدف کنترل تورم و کاهش نقدینگی در اقتصاد انجام میشود، در عمل تقاضا برای سهام را کاهش داده و باعث میشود که رشد قابل توجهی مانند سالهای ۱۳۹۸ و ۱۳۹۹ در بازار سهام مشاهده نشود.

نقش نرخ بهره حقیقی در کاهش تقاضا برای سهام

با مثبت شدن نرخ بهره حقیقی، سرمایهگذاران تمایل بیشتری به سپردهگذاری در بانکها و سایر ابزارهای مالی با درآمد ثابت پیدا میکنند، چرا که این ابزارها ریسک کمتری داشته و در شرایط نرخ بهره بالا جذابیت بیشتری نسبت به سرمایهگذاری در بازار سهام دارند. این امر به معنی کاهش تقاضا در بازار سهام و در نتیجه کاهش رشد این بازار است.

تأثیر نرخ دلار بر شاخص بورس

تنها عاملی که میتواند در کوتاهمدت به رشد شاخص بورس کمک کند، افزایش نرخ دلار است. با افزایش نرخ دلار، شرکتهای صادرکننده که درآمد ارزی دارند، میتوانند سود بیشتری کسب کنند که این موضوع تأثیر مثبتی بر ارزش سهام آنها خواهد داشت. با این حال، باید توجه داشت که این افزایش نیز ممکن است به دلیل نوسانات اقتصادی و نه رشد واقعی تولید شرکتها رخ دهد.

عدم ثبات پس از انتخابات ایالات متحده و تأثیر آن بر بازارها

بعد از برگزاری انتخابات ایالات متحده، افزایش قیمت شاخص کل بورس بیشتر ناشی از رشد قیمت دلار در بازار آزاد بوده است و به نظر نمیرسد رشد پایداری باشد. نقدینگی سرگردانی که از بازارهایی چون طلا و ارز خارج شده و وارد بورس میشود، اگرچه به رشد موقتی شاخص کل کمک کرده است، اما نمیتوان انتظار داشت که این روند بهصورت پایدار ادامه داشته باشد. این نوع رشدها که بر اساس عوامل اقتصادی پایدار نیستند، ممکن است در بلندمدت بازار را با نوسانات بیشتری روبرو کنند.

چالش قیمت گذاری دستوری در صنایع تولیدی

قیمتگذاری دستوری که در بسیاری از صنایع تولیدی وجود دارد، به عنوان یک مانع اساسی برای رشد بازار سرمایه عمل میکند. این سیاست که در ظاهر با هدف کنترل قیمتها و حمایت از مصرفکننده اتخاذ میشود، در عمل سودآوری شرکتها را تحت تأثیر قرار داده و بهعنوان یک مانع ساختاری در برابر رشد بازار سهام عمل میکند. تا زمانی که این مشکل ساختاری حل نشود، نمیتوان انتظار رشد پایدار و قدرتمندی را در بازار سرمایه داشت.

آینده بازار سرمایه در سال ۱۴۰۴

با توجه به شرایط کنونی، در صورتی که بانک مرکزی سیاستهای انقباضی خود را کاهش دهد و تسهیلهایی در بازار پول ایجاد کند، انتظار میرود که بازار سهام جان تازهای بگیرد. در این صورت، سرمایهگذاری در بازار سهام میتواند به یک گزینه جذاب برای سرمایهگذاران تبدیل شود و جایی در پرتفوی آنها پیدا کند.

تحریم ها بلای جان بورس یا سکوی پرتاب!؟

چنانچه تحریمها کاهش یابند، صنایع وابسته به واردات در ایران میتوانند از کاهش نرخ ارز بهره ببرند، و این مسئله به رشد آنها منجر خواهد شد. اما در صورت تشدید تحریمها، احتمال افزایش نرخ ارز بالا میرود و این موضوع به سود صنایع صادراتمحور تمام خواهد شد، زیرا توانایی فروش محصولات خود در بازارهای بینالمللی را دارند. با این حال، باید توجه داشت که سیاستهای ارزی بانک مرکزی، از جمله کنترل مصنوعی نرخ ارز و وجود نرخهای چندگانه، میتواند به سودآوری این صنایع لطمه بزند.

بنابراین، سرمایهگذاران لازم است علاوه بر توجه به تغییرات نرخ ارز و شرایط جهانی، ریسکهای داخلی اقتصادی و غیراقتصادی را نیز ارزیابی کنند و تحلیلهای خود را بر پایهی تمامی این عوامل قرار دهند. در نتیجه، تصمیمگیریهای اقتصادی و سرمایهگذاری در بازار ایران تا حد زیادی به ایالات متحده و رویکردهای آن کشور در قبال ایران وابسته است.

سخن آخر:

در نهایت، میتوان گفت که بازارهای مالی ایران تحت تأثیر عواملی همچون نوسانات ارزی، سیاستهای بانک مرکزی، و تحولات سیاسی و اقتصادی بینالمللی، بهویژه سیاستهای ایالات متحده قرار دارند. در این شرایط، سرمایهگذاران برای دستیابی به بازدهی پایدار، باید تحلیلی جامع از این عوامل انجام دهند و ریسکهای داخلی و خارجی را در نظر بگیرند.

پس از انتخابات ایالات متحده، تغییرات در سیاست خارجی نیز تأثیراتی بر بازار بورس ایران گذاشته است. رشد شاخص بورس در این مقطع معمولاً به دلیل افزایش قیمت دلار و ورود نقدینگی از بازارهای دیگر است، اما این رشد نمیتواند بدون پشتوانه اقتصادی پایدار ادامه یابد و ممکن است با نوسانات جدی روبهرو شود.

با توجه به پیچیدگیهای داخلی و خارجی، سرمایهگذاران نیاز به رویکردی هوشمندانه و همهجانبه دارند تا با تحلیل دقیق وضعیت اقتصادی و رصد تحولات جهانی، تصمیمات آگاهانهتری بگیرند و به بازدهی پایدار دست یابند.

نظر شما