به گزارش بازار به نقل از پایگاه خبری بازارسرمایه (سنا)، مراسم معارفه پیش از عرضه سهام شرکت انتقال داده های آسیاتک روز گذشته و با حضور محمدعلی یوسفی زاده مدیرعامل این شرکت، جهانگیریان عضو هیئت مدیره و معاونت مالی شرکت، دانش کاظمی نماینده کارگزار عرضه اولیه شرکت و همچنین عباسپور نماینده شرکت تامین سرمایه ملت که ارزشگذاری این شرکت را انجام داده، به طور آنلاین برگزار شد.

در ابتدای این مراسم، یوسفی زاده مدیر عامل شرکت با اشاره به برخی سوابق و فعالیت های خود، در خصوص ترکیب سهامداران و اعضای هیات مدیره؛ اهم ارزیابیها و تقدیرنامه های اخذ شده؛ زیرساخت های منابع انسانی و فنی و...و نیز خدمات و محصولات این شرکت توضیحاتی ارائه کرد و تصریح کرد: با توجه به رشد تغییرات صنعت تکنولوژی همواره تلاش کرده ایم با نگاه و آینده توسعه را پیش ببریم.

یوسفی زاده با تاکید بر ضریب نفوذ ۱۲۳ درصدی اینترنت در ایران به رشد بیش از ۹ درصدی کاربران رسانههای اجتماعی در سال ۲۰۲۱ و ضریب نفوذ ۷۴ درصد اینترنت در آسیای غربی در سال ۲۰۲۱ اشاره کرد. سهم آسیاتک در بین تمامی اپراتورهای ۱۱ درصد و در بین اپراتورهای بخش خصوصی ۲۹ درصد بوده است.

او در خصوص نگرانیها در خصوص اجرای طرح صیانت بیان کرد: موضوع فعالیت آسیاتک جزئیاتی که در طرح صیانت آمده را شامل نمیشود، فعالیت آسیاتک در حوزه سرویس هایی در اینترنت و این دیتاسنتر به مشتریان است که شامل طرح صیانت نخواهد شد.

رشد ۲.۶ برابری درآمدهای شرکت در عرض ۲ سال

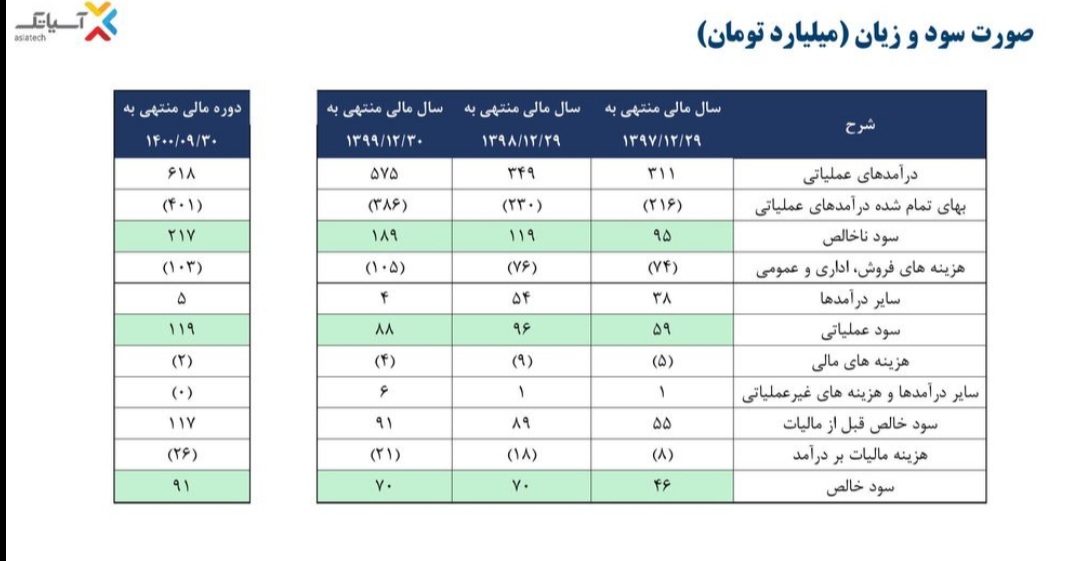

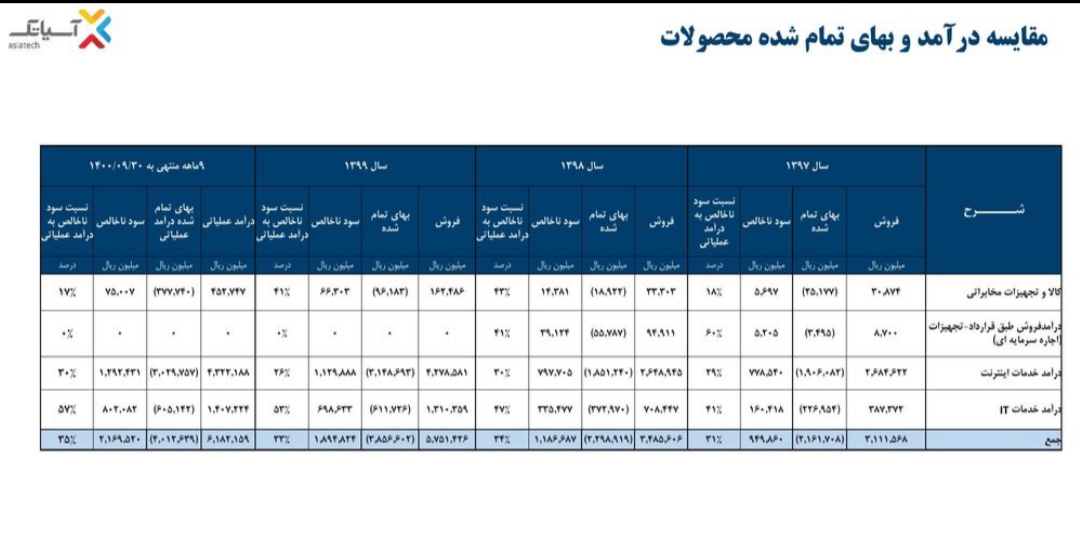

در ادامه جهانگیریان، مدیر مالی و عضو هیئت مدیره این شرکت با اشاره به برخی اصول حاکمیت شرکتی در مجموعه آسیاتک، به تغییرات سرمایه این شرکت اشاره کرد و اظهار کرد: سرمایه این شرکت در سال ۹۹ از ۶۰ میلیارد تومان به ۲۰۰ میلیارد تومان رسیده و درآمدهای این شرکت از سال ۹۷ تا ۹۹ حدود ۲.۶ برابر شده است.

او تصریح کرد: همان طور که گزارش ارزش گذاری شرکت آسیاتک نشان می دهد، درآمدها و سود شرکت نیز روند صعودی داشته است.

جهانگیریان افزود: در گزارش ارزشگذاری درآمدها و سود شرکت محافظهکارانه لحاظ شده و رشد درآمدی شرکت احتمالاً بیش از چیزی خواهد بود که در این گزارش لحاظ شده است. لاینهای درآمدی شرکت در حال افزایش است بهای تمام شده شاخههای درآمدی جدید حاشیه سود بالاتری هم به همراه خواهد داشت. یکی از شاخصهای خوب درآمدهای «آسیاتک» مشترک محور بودن است که موجب پایداری سود هم خواهد شد.

مدیر مالی آسیاتک ادامه داد: این شرکت در سال ۱۴۰۰ یک شرکت با داراییهای قابل توجه خریداری کرده که در سامانه کدال هم افشا شده است. شرکت آسیاتک فقط روی داراییهای نامشهود سرمایهگذاری نکرده و روی دارایی های فیزیکی و مشهود نیز سرمایهگذاری شده است.

عضو هیات مدیره «آسیاتک» در پاسخ به ابهامات ارزشگذاری داراییهای نامشهود بیان کرد: از مجموع ۱۳۰۰ میلیارد تومانی که به عنوان ارزش دارایی های نامشهود شرکت توسط کارشناسان ارزشگذاری و کانون کارشناسان رسمی دادگستری برآورد شده، ۶۰۰ میلیارد تومان مربوط به نرمافزارها، لایسنس و پکیج های این مجموعه است که اغلب از خارج تهیه شده است.

او افزود: از این میزان ۱۵۰ میلیارد تومان هم مربوط به نشانه های اینترنتی و IP است که هر IP در حال حاضر ۴۰ دلار ارزیابی شده حال آن که هر IP حدود ۵۰_۶۰ دلار معامله میشود. ارزش نهایی سهام شرکت طبق ۴ روش ارزشگذاری شده و میانگینی که از این چهار روش حاصل شده، ۹۰۱ تومان و ارزش وزنی شرکت ۱۸۰۰ میلیارد تومان برآورد شده است. همچنین در فرایند ارزش گذاری شرکت آسیاتک برخی پروژه های آتی که در حال مذاکره بوده و هنوز قطعیت ندارد، لحاظ نشده است. به محض قطعیت آثار مالی این اتفاقات افشا خواهد شد.

پرداخت سود از طریق سجام انجام می شود

طبق اظهارات جهانگیریان احتمال افزایش تعرفهها هم وجود دارد که اگر این اتفاق رخ دهد، آثار مالی ناشی از افزایش تعرفهها افشا خواهد شد. در فرایند ارزش گذاری احتمال افزایش تعرفه ها لحاظ نشده است. تغییر تعرفهها از طریق سامانههای بورسی اعلام می شود.

او اظهار کرد: در شرکتهای هم حوزه می توان گفت بیش از ۹۰ درصد افرانت مشابه آسیاتک است. مخابرات بزرگترین بازیگر اینترنت کشور است. های وب نیز از دیگر شرکت هایی است که بیشترین شباهت درآمدی را با آسیاتک دارد. به طور کلی در ارزشگذاری شرکت و بررسی عملکرد رقبا P/E شرکت را عدد ۱۰ در نظر گرفتیم که منصفانه است.

پرداخت سود شرکت از طریق سجام خواهد بود و بلافاصله پس از مجمع سود تقسیمی حتماً واریز خواهد شد.

۲۰ درصد از منابع عرضه اولیه در اختیار بازارگردان

در ادامه دانش کاظمی، نماینده کارگزار عرضه کننده این سهم در روز عرضه اولیه گفت: ۱۲ درصد از سهام شرکت در روز عرضه اولیه به عموم و ۳ درصد به صندوقها عرضه خواهد شد. براین اساس در مجموع ۱۵ درصد از سهام شرکت در روز عرضه اولیه عرضه خواهد شد؛ همچنین قرارداد بازارگردانی این شرکت به مدت ۳ سال منعقد شده که ۳ درصد از سهام شرکت و ۲۰ درصد از منابع عرضه اولیه در اختیار بازارگردان سهم قرار خواهد گرفت.

او افزود: بر اساس اعلام شرکت بورس عرضه اولیه آسیا تک تا ۹ اردیبهشت سال جاری انجام خواهد شد، البته ممکن است با توجه به شرایط بازار تغییر کند زودتر و یا دیرتر انجام شود.

دانش کاظمی تصریح کرد: تمام تلاش در سازمان بورس این است که شرایط بازار بهبود یابد؛ اخیرا نیز حجم معاملات بیشتر شده و شرایط بازار باثبات شده است. فرآیند ورود آسیاتک به بورس نشان از همراهی نگاه مدیریت و حاکمیتی به ناشران است. آسیاتک یکی از شرکت هایی است که بر مبنای دانش و تکونولوژی است و سریعا خود را با شرایط بازار وفق داد و آمادگی عرضه را دارد.

عباسپور، نماینده شرکت تامین سرمایه ملت و ارزش گذار شرکت آسیاتک نیز در این جلسه به شفاف سازی برخی ابهامات در گزارش ارزش گذاری پرداخت و گفت: نرخ رشد درآمدهای کسب شده (حدود ۱۵ درصد) با توجه به تغییر فرهنگ جامعه و افزایش تقاضای اینترنت، منطقی و محافظه کارانه بوده است.

نظر شما