محمد رضا هادیلو، بازار: در آغاز سال ۲۰۲۰، جهان از بحران در حال ظهور ویروس کرونا (کووید-۱۹) شگفت زده شد، که پس از تعطیلی کارخانه ها و شرکت ها، باعث فلج شدن اقتصاد جهانی شد و بخش عمده ای از نیروی کار را به منظور محدود کردن شیوع کرونا مجبور به نشستن کرد.

اگر یک چیز باشد که سرمایه گذاران بورس می توانند از این بحران بیاموزند، این است که هیچ چیز در این دنیا امن نیست، نه برای بازارها، نه برای اقتصاد، نه برای آب و هوا، نه حتی برای ویروسی که با چشم غیر مسلح برایشان قابل مشاهده نیست و سرمایهگذار باهوش کسی است که همیشه برای چنین رویدادهای غیرمنتظرهای آماده است و این رویدادها برایش قابل پیشبینی است. در چنین حالتی که در یک مدل بسیار خفیف آن بی شباهت به این روزهای وضعیت بورس ما نیست هیچ راهی بهتر از داشتن یک سبد سهام متعادل و متنوع برای آماده شدن برای نوساناتی که ممکن است ناشی از شوک ناگهانی باشد وجود ندارد.

اغلب اوقات سرمایه گذار به دلیل حفظ بخشی از ارزش پرتفوی خود به صورت نقد مورد انتقاد قرار می گیرد و به عنوان یک وضعیت منفی تلقی می شود، به خصوص زمانی که بازار در روند صعودی واضحی قرار دارد، اما در واقع پرتفوی به طور کامل متنوع و در تعادل نیست مگر اینکه حاوی مقدار مناسبی از پول نقد یا وجه نقد باشد.

اگر یک چیز باشد که سرمایه گذاران بورس می توانند از بحران کرونا بیاموزند این است که هیچ چیز در این دنیا امن نیست، در چنین حالتی که در یک مدل بسیار خفیف آن بی شباهت به این روزهای وضعیت بورس ما نیست هیچ راهی بهتر از داشتن یک سبد سهام متعادل و متنوع به همراه کمی پول نقد برای آماده شدن برای نوساناتی که ممکن است ناشی از شوک ناگهانی باشد، وجود ندارد

زره در مواجهه با فراز و نشیب ها

مهمترین نقشی که وجه نقد موجود در پرتفوی ایفا می کند این است که به عنوان یک تکیه گاه عمل می کند و در صورت نیاز به خرید ناگهانی و یا کاهش بقیه سرمایه گذاری ها در پرتفوی، ضرر را محدود می کند، به عنوان مثال، کاهش ۲۰ درصدی سهام در پرتفویی که فقط شامل سهام است. ممکن است منجر به کاهش کل پرتفوی به همان درصد شود.

اما اگر پرتفوی به ۸۰ درصد سهم و ۲۰ درصد نقد تقسیم شود، کاهش قیمت سهام در بازار به همان درصد (۲۰ درصد) تنها ۱۶ درصد کاهش پرتفوی را به همراه خواهد داشت.

سرمایه گذاران مایل هستند مقدار معینی وجه نقد در پرتفوی خود به عنوان روشی برای محافظت در برابر نوسانات سهام داشته باشند به غیر از موضوع پوشش ریسک، حداقل دو دلیل دیگر وجود دارد که باعث میشود بسیاری از سرمایهگذاران مقادیری وجه نقد را در پرتفوی خود نگه دارند: اول این که توانایی استفاده از فرصتهای سرمایهگذاری را داشته باشند که آنقدر بزرگ است که در هر لحظه نمیتوان از دست داد انهم بدون نیاز نقد کردن با عجله بخشی از پرتفوی.

بافت پول نقد سرمایهگذاری نشده عظیم را هر زمان که فرصت خوبی برای سرمایهگذاری به دست میآورد از آن استفاده میکند. چنانکه با خریداری و سرمایه گذاری ۱.۱ میلیارد دلاری در یک شرکت آمریکایی به سود سریعی دست یافت

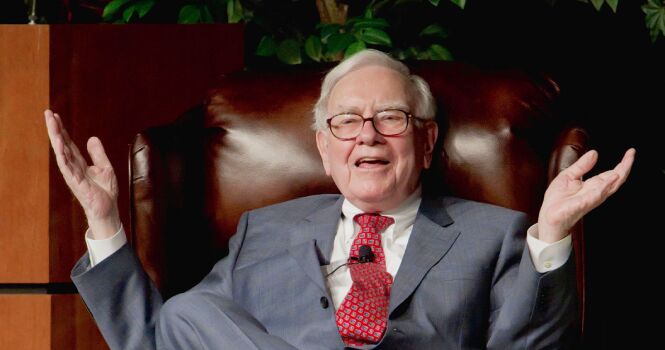

وارن بافت، سرمایهگذار آمریکایی، یکی از برجستهترین سرمایهگذارانی است که به اصل نگهداری مقادیر وجه نقد در پرتفوی خود معتقد است، زیرا شرکت سرمایهگذاری او، برکشایر هاتاوی، حدود ۱۴۹.۲ میلیارد دلار پول نقد در سه ماهه سوم داشت.

بافت پول نقد سرمایهگذاری نشده عظیم را هر زمان که فرصت خوبی برای سرمایهگذاری به دست میآورد از آن استفاده میکند. چنانکه با خریداری و سرمایه گذاری ۱.۱ میلیارد دلاری در یک شرکت آمریکایی به سود سریعی دست یافت.

در مثالی دیگر در سپتامبر ۲۰۰۸، با توجه به تشدید بحران مالی جهانی، بانک سرمایه گذاری معروف آمریکایی "گلدمن ساکس" در آستانه سقوط قرار گرفت، زمانی که این بانک به "وارن بافت" پیشنهاد خرید ۵ میلیارد دلار از سهام ممتاز داد. مورد موافقت «بافت» قرار گرفت. برای اینکه بلافاصله مقدار نقدینگی خود را به بانک مشکل دار پمپاژ کند، سود بافت از این معامله از مرز سه میلیارد دلار فراتر رفت.

این به سادگی قدرت نقدینگی است و این همان چیزی است که یک سرمایه گذار عادی باید متوجه شود و به آن عمل کند. اگر بازار به شدت سقوط کند و قیمت بسیاری از سهام خوب سقوط کند و به سطوح قیمتی جذابی برسد که آنها را فرصت های غیرقابل از دست دادن می کند، چگونه رفتار می کنید؟ مطمئناً باید به سرعت از این فرصت ها استفاده کنید، اما اگر کیف پول شما پول نقد کافی نداشته باشد، این فرصت را از دست خواهید داد. اتفاقی که این روزها برای حرفه ای های بورس قابل رویت است و بسیاری از سهام های با نسبت پی به ای کمتر ۵ اکنون در کف قیمت ها قرار دارند.

جدا از فرصتهای سرمایهگذاری که هر از گاهی در افق ظاهر میشوند، سرمایهگذار باید احتمال نیاز به پول را در هر زمان به هر دلیل اضطراری غیرمرتبط با بورس در نظر بگیرد، در صورت عدم وجود وجه نقد تنها راهحل بر هم زدن پرتفوی است که باید سهام سودآور را رها کنید

اورژانس ... و مضرات نگهداری وجه نقد

جدا از فرصتهای سرمایهگذاری که هر از گاهی در افق ظاهر میشوند، سرمایهگذار باید احتمال نیاز به پول را در هر زمان به هر دلیل اضطراری غیرمرتبط با بورس در نظر بگیرد، در صورت عدم وجود وجه نقد تنها راهحل بر هم زدن پرتفوی است که باید سهام سودآور را رها کنید.

البته حفظ بخشی از ارزش پرتفوی به صورت نقدی بیتردید هزینههایی دارد که شاید بارزترین آن نرخ تورم باشد ولی از یاد نبرید که وجوه نقد نشان دهنده فرصت های بالقوه از دست رفته است، زیرا همیشه این احتمال وجود دارد که چنین وجوهی در صورت تزریق به هر دارایی یا وسیله سرمایه گذاری، بازده مثبتی ایجاد کنند.

در عین حال، احتمال ضرر نیز وجود دارد، زیرا ارزش هر سرمایهگذاری که این پول در آن ریخته میشود، میتواند کاهش یابد.

بنابراین تصمیم به نگهداشتن بخشی از ارزش پرتفوی به صورت نقد در دست سرمایهگذار کاملا به او مربوط است، زیرا او تنها کسی است که میتواند بازده و ریسک این استراتژی را با توجه به اهداف مالی و برنامه سرمایهگذاری خود متعادل کند.

نظر شما