فرحناز سپهری؛ بازار: در تازه ترین گزارشی که توسط «فارما سی تیکال تکنولوژی» منتشر شده نگاهی به میزان درآمد پلتفرمهای هوش مصنوعی در حوزه بانکداری و استفاده این فناوری در این حوزه انداخته است که در ادامه می توانید بخوانید:

همانطور که میدانیم آنچه در در بانکداری اهمیت دارد، فناوری است. به طور گسترده ای در برخی محافل اعتقاد بر این است که شرکت هایی مانند Starling، Monzo، Revolut عمدتا موفق شده اند به تعداد زیادی از ثبت نام مشتریان دست یابند، زیرا اولین بار خودشان روند افتتاح حساب بانکی را خودکار کردند. آنچه قبلاً شامل بازدید فیزیکی از یک دفتر بانک با انبوهی از اسناد آزاردهنده و به دنبال آن انتظار طولانی مدت بود، اکنون چند دقیقه ای بر روی تلفن هوشمند شخصی قابل اجرا است.

در این میان هوش مصنوعی از جمله فناوریهای نوین بانکداری است که برای بسیاری از مشتریان بانک ها، بارزترین استفاده از هوش مصنوعی در بانکداری، چت بات ها است، این فن آوری چالش برانگیز کمک کرده است تا تجربه کاربری مناسبی را بدون هیچ کارمندی رو در رو با مشتری ارائه دهد. به طوریکه WeBank چین گزارش داده است که ۹۸ از تمام درخواست های مشتریان توسط ربات ها انجام می شود. اما فراتر از تجربه مشتری، هوش مصنوعی می تواند بانک های قدیمی و جدید را متحول کند، هزینه ها را کاهش داده و حاشیه های سود را بهبود بخشد.

عامل کلیدی درا ین حوزه و در رویارویی با فینتک یا فناوری خدمات مالی: داده ها هستند، بسیاری از انواع بانک های تأسیس شده و بسیاری از استارت آپ ها دوست دارند آن را داشته باشند. دنی راشید، تحلیلگر گلوبال دیتا GlobalData می گوید: مقامات فعلی در حال تغییر رویکرد به سمت دیجیتالی شدن هستند. مقیاس و منابع آنها که دارند مزیت بزرگی برای آنها در این رویکرد و فنارویهای پیشرفته محسوب شود و به آنها امکان می دهد سریع پیش روند.

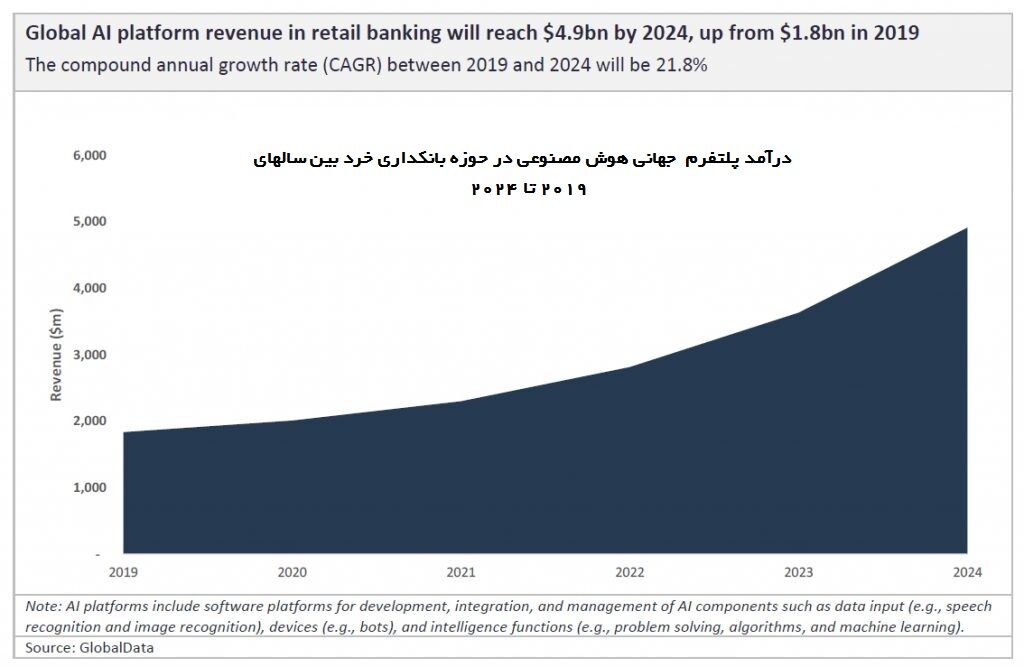

درآمد پلتفرم جهانی هوش مصنوعی در حوزه بانکداری خرد تا سال ۲۰۲۴ به ۴.۹ میلیارد دلار می رسد که بیشتر از ۱.۸ میلیارد دلار در سال ۲۰۱۹ است همچنین انتظار می رود نرخ رشد مرکب سالانه بین سال های ۲۰۱۹ تا ۲۰۲۴ به ۲۱.۸ درصد برسد

بر اساس گزارش اخیر GlobalData در مورد هوش مصنوعی در حوزه بانکداری، بانک ها در حال حاضر سریع روی راه حل های هوش مصنوعی سرمایه گذاری می کنند و بانک ها بالاترین امتیاز را در بین سایر بخش ها برای پذیرش هوش مصنوعی کسب کرده اند. طرفداران اصلی فناوری عبارتند از Ant Group، Goldman Sachs و Santander، همینطور مایکروسافت و آمازون در میان فروشندگان خودنمایی می کنند. می توان ادعا کرد که بانک های تاسیس شده با فناوری های پیشرفته، که از ابتدا در حوزه بومی ابر بوده اند و ابزارهای دیجیتالی را در بر گرفته اند، بازیگران پیشرفت فناوری مالی هستند. داده هایی که بانک ها بر اساس مشتریان بزرگ و قدیمی خود ایجاد کرده اند، به عنوان بخشی از استراتژی هوش مصنوعی استفاده شود، که می توانند به سرعت این شکاف را برطرف کنند.

این درحالی است که براساس نمودار زیر درآمد پلتفرم جهانی هوش مصنوعی در حوزه بانکداری خرد تا سال ۲۰۲۴ به ۴.۹ میلیارد دلار می رسد که بیشتر از ۱.۸ میلیارد دلار در سال ۲۰۱۹ است همچنین انتظار می رود نرخ رشد مرکب سالانه بین سال های ۲۰۱۹ تا ۲۰۲۴ به ۲۱.۸ درصد برسد.

هنگامی که شکاف فناوری برطرف می شود، ممکن است رویارویی با فن آوری های چالش برانگیز آنقدرها هم سخت نباشد. تحلیلگر گلوبال دیتا یادآور می شود: در حالی که فینتک ها از مزایای تکنولوژیکی اولیه نسبت به بانک های فعلی برخوردار بوده اند، اما باید به نوآوری و توسعه محصولات خود (فراتر از ارایه ساده تر) براساس ویژگی های اساسی حساب ها بیندیشند.

بانک های بزرگ، داده های بزرگتر

Ant Group و برند تجاری آن MyBank مثال خوبی از امکاناتی است که هوش مصنوعی در اختیار بانک ها قرار داده است. MyBank دیجیتالی شبیه به Tencent’s WeBank است زیرا می توان گفت که در نیمه راه نوعی از «بانک مبتنی بر فناوری یا فینتک مجاز»، به قول برخی مفسران، قرار دارد.

تا سال ۲۰۱۹ MyBank پیشگام مدل«–۱–۰ model۳» بود، به این معنا که درخواست وامی تجاری کمتر از سه دقیقه طول و تأیید آن کمتر از یک ثانیه طول می کشید و به مداخله انسانی نیاز نداشت. اگر هوش مصنوعی به درستی مورد استفاده قرار گیرد، می تواند با کاهش میزان وام غیررسمی، زمان تصویب وام را کاهش داده و از استحکام بیشتر وام ها اطمینان حاصل کرد.

MyBank تنها نمونه حوزه وام خودکار نیست. مثال دیگر بانک تجاری بریتانیا (BBB) است که از طریق شرکت تابعه خود به نام The Start Up Loans Company به تأمین مالی مشاغل کمک می کند. BBB با تمایل به تسریع در تصویب وام با خودکارسازی فرایند ارزیابی و کنترل عملیاتی بیشتر بر گردش کار مدیریت ریسک خود، Temenos AI را به کار گرفت. BBB با استفاده از پلت فرم AI (XAI) Temenos، مدل پیش بینی کننده ای را توسعه داد که برنامه های وام را تجزیه و تحلیل کرده و احتمال پیش فرض ها را ارزیابی می کرد.

BBB از داده های تاریخی مشتریان فعلی خود برای آموزش مدل پیش بینی و شناسایی عوامل کلیدی منجر به عدم بازپرداخت ها استفاده کرده است. در حالی که بانکهای جدید بدون سابقه گذشته نمی توانند چنین کاری را انجام دهند: از این رو بدست آوردن مجموعه داده های بزرگ برچسب گذاری شده یکی از مشکلات بزرگ در پیاده سازی هوش مصنوعی است.

اکنون که هوش مصنوعی به طور کامل مستقر شده است، BBB می گوید می تواند ۳۱ درصد از ریسک را با دقت بیشتری نسبت به دفاتر اعتباری پیشرو انجام دهد. به طوری که این بانک با موفقیت توانسته میزان ضررهای ا حتمالی را کاهش و کار دستی وقت گیر را حذف کند در عین حال نرخ انجام کار را ۲۰ درصد افزایش داده است. هوش مصنوعی همچنین به بانک اجازه می دهد تا برای مشتریان - و نهادهای نظارتی در مورد اینکه چگونه تصمیمات وام گرفته شده است توضیحاتی ارایه دهد.

حفاظت از داده های بانکی با هوش مصنوعی

بانکها با داده های بزرگی که درا ختیار دارند، دارای مسئولیت بزرگی هستند. داده های بانکی یکی از حساس ترین و خصوصی ترین داده های موجود است و مشمول مقررات شدید است. بنابراین ضروری است که بانک ها کنترل این داده ها را در دست بگیرند و هوش مصنوعی می تواند از داده ها در برابر نفوذ مجرمان سایبری محافظت کند.

بانک هایی مانند DBS و Danske قبلاً یادگیری ماشین (ML) را در سیستم های امنیتی خود گنجانده اند. به طوریکه Danske سعی دارد تا به ۴۰ درصد تشخیص کلاهبرداری دست یابد در عین حال که حدود ۱۲۰۰ هشدار خطای مثبت کاذب در روز را هم ثبت می کند. از طرفی مدیریت در حوزه خطاهای مثبت کاذب در امنیت بانکی یک موضوع بزرگ است: برای مثال مونزو به ویژه به دلیل مسدود کردن حساب های مشتریان خود، اغلب هفته ها در یک زمان مورد انتقاد قرار گرفته است، زیرا نرم افزارهای خودکار نشانه هایی از فعالیت مجرمانه بالقوه را مشاهده کرده اند و نیروی انسانی کافی برای پیگیری مطالب عقب افتاده وجود ندارد.

مورد Danske Bank در نهایت نشان می دهد که چگونه هوش مصنوعی می تواند به کاهش چنین مشکلاتی کمک کند. سیستم های یادگیری عمیق به کاهش مثبت کاذب تا ۶۰ درصد کمک کرد، و همچنین ۵۰ درصد در کشف کلاهبرداری واقعی افزایش یافت. این پیشرفت ها به بانک اجازه داد تا منابع بیشتری را بر موارد واقعی کلاهبرداری، و امنیت خود و کاهش ناراحتی برای مشتریان قانونی متمرکز کند.

در حالی که وجود نیروی کار کاملاً خودکار در جاهای دیگر مورد بحث قرار گرفته است، نمی توان نکات مثبت آزادی کارکنان به لطف هوش مصنوعی و همچنین نمی توان کاهش هزینه ها از طریق هوش مصنوعی را نادیده گرفت، همانطور که متوسط هزینه کارکرد فناوری اطلاعات Tencent در WeBank برای هر کاربر ۰.۵۰ دلار در سال نشان داده شده است. هزینه اکثر بانک های فعلی بین ۶ تا ۳۰ برابر این رقم است.

جمع بندی

در مجموع اگر داده ها به درستی مدیریت و تجزیه و تحلیل شوند، مردم می توانند به راحتی در بانکها حساب باز کنند، پول سپرده گذاری و هزینه کنند و به راحتی در سیستم های بانکی پول انتقال دهند. هنگامی که آنها برای وام درخواست می کنند، افراد مناسب تأیید می شوند و افراد نادرست رد می شوند: و دلیل شفافیت برای آنها و نهادهای نظارتی وجود دارد. وقتی سارقان سعی می کنند پول را سرقت کنند یا از بانک ها برای کلاهبرداری استفاده کنند، روش های امنیتی خوب این را تشخیص داده، از آن جلوگیری می کند و به مقامات مناسب و اشخاص ثالث اطلاع می دهد. باید گفت بانکداری هم مانند اکثر مشاغل امروزی، یک تجارت داده است. بهترین روشهای داده امروزه، اغلب، از فناوری هوش مصنوعی استفاده می کنند. بهترین بانکها نیز چنین خواهند کرد.

نظر شما