حسین جلیلی؛ بازار: در پایان مرداد ماه، بازار سهام پربازده ترین ماه را در بین ۱۳ ماه اخیر این بازار ثبت کرد. ضمن اینکه ارزش معاملات خرد سهام نیز با ثبت رقم ۸ هزار میلیارد تومان در یک روز، رکورد زد. اما نکته مهم اینکه بر خلاف روند مثبت بازار بورس، از فعالیت کدهای حقیقی کاسته شده که به دلیل ترس سهامداران و تجربه تلخ اصلاح سنگین سال قبل بازار سرمایه میباشد.

در این نوشتار قصد داریم عوامل بنیادین اثرگذار بر بازار سهام را بررسی نماییم و ارزندگی بازار سرمایه را با شرایط فعلی بررسی کنیم.

مهمترین عوامل اثرگذار بر شاخص کل بورس، تورم، نرخ دلار، کرک اسپرد، نرخ بهره بانکی، جهت گیری بودجه دولت، سیاستهای حمایتی دولت از برخی صنایع و قیمتهای جهانی کامودیتی ها و ... میباشد.

افزایش نرخ ارز، یا در واقع کاهش ارزش پول ملی در نتیجه رشد مازاد نقدینگی نسبت به تولیدناخالص داخلی است. برای به دست آوردن، نرخ برابری دو ارز، اختلاف نرخ رشد نقدینگی با تولید ناخالص داخلی، دوکشور را از هم کم می کنیم.

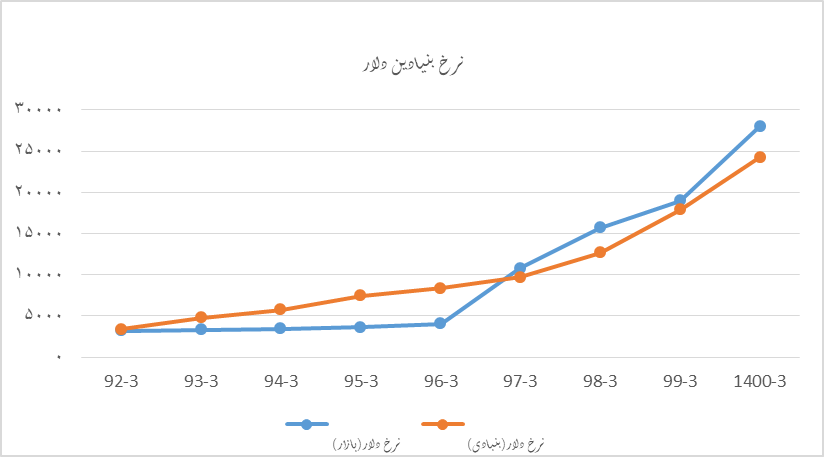

نکته مهم در این محاسبه، انتخاب سال پایه میباشد. اگر سال پایه را به خاطر آزاد شدن فنر ارزی، سال ۹۲ در نظر بگیریم داده های موجود از وضعیت رشد اقتصادی و رشد کلهای پولی ایران و آمریکا نشان می دهد نرخ بنیادین ارز در خرداد ۱۴۰۰(براساس اخرین آمارهای مربوط به کلهای پولی کشور) نزدیک به ۲۴ هزار تومان میباشد. اما نکته مهم در مورد نرخ بنیادین ارز این است، این نرخ در شرایطی است که اقتصاد در ثبات باشد و شرایط تبادل آزاد اقتصادی فراهم باشد. نمودار زیر نرخ بنیادین ارز را در سالهای اخیر نشان می دهد.

در کوتاه مدت عوامل بسیاری مانند قیمت فروش نفت، میزان فروش نفت، درآمدهای صادراتی، انتظارات تورمی، ذخایر ارزی بانک مرکزی و ... در قیمت ارز اثرگذارند.در هفتههای اخیر، اتفاقات افغانستان که در کنار سلیمانیه عراق از مبادی اصلی تامین ارز کشور میباشد، در کنار سیگنالهای منفی از روند توافق هستهای ، باعث افزایش نرخ ارز شده است.

رشد متوسط نقدینگی در خرداد ۱۴۰۰

مروری بر آمارههای منتشر شده از وضعیت کلهای پولی نشان میدهد، رشد متوسط نقدینگی در خرداد ۱۴۰۰، نسبت به خرداد ۱۳۹۹، رشد ۳۹.۵ درصدی داشته است که به شدت از نرخ متوسط رشد بلندمدت نقدینگی در دهه اخیر که نزدیک به ۲۲ درصد میباشد، فاصله معنی داری گرفته است.

با ادامه این روند، نرخ متوسط ۳۰-۳۵ هزار تومانی برای دلار در پایان سال به راحتی قابل تصور است.

بعد از آزاد شدن فنر ارزی در سال ۹۲ و رسیدن اقتصاد به یک تعادل جدید شاخص کل بورس نیز بعد از التهابات در سال ۹۲، به بک محدوده تعادلی رسید که با واقعیتهای سودسازی شرکتها تناسب داشت.

قیمت ارز نسبت به سال ۹۲، نزدیک به ۷ برابر شده است، اگر سود سالانه واقعی شرکتها( سود مازاد بر تورم) را ۲۰ درصد در نظر بگیریم، ارزش واقعی بازار در سال ۱۴۰۰، نسبت به سال ۱۳۹۲، نزدیک به ۳.۶ برابر شده است، با در نظر گرفتن این متغیرها، شاخص کل با در نظر گرفتن نرخ فعلی دلار در حدود ۱.۵۵۰.۰۰۰ میباشد.

روند سودسازی پالایشگاه ها نسبت به سال قبل بسیار بهتر است

کرک اسپرد که در واقع اختلاف قیمت فرآورده حاصل از نفت خام با قیمت نفت خام است، بر سودسازی شرکتهای پالایشی به شدت اثرگذار است. شرکتهای پالایشی نیر به عنوان شرکتهای Leader به شدت در جهت حرکت شاخص کل اثرگذارند. بررسی روند قیمت نفت و فرآورده ها نشان می دهد، روند سودسازی پالایشگاه ها نسبت به سال قبل بسیار بهتر است.

نرخ بهره بانکی عامل اثرگذار دیگر بر بازار سرمایه میباشد، با توجه به تاکید تیم اقتصادی دولت مبنی بر جلوگیری از رشد پایه پولی و نقدینگی، امکان افزایش سود سپرده بانکی به عنوان یکی از عوامل اثرگذار بر رشد نقدینگی، بعید به نظر میرسد.

قیمت جهانی کامودیتیها نیز نسبت به سال قبل با توجه به چشم انداز مثبت نسبت به پایان پاندمی کرونا، افزایش یافته است که برای بسیاری از شرکتهای موجود در بازار سرمایه داخلی نیز خبر خوبی محسوب میشود.

بررسی نسبت متوسط قیمت به سود سهام نیز نشان می دهد، این نسبت با نرخ بلندمدت بازار همخوانی دارد.P/E بهره بانکی تقریبا برابر با ۵.۵ میباشد، بنابراین نسبت P/E، ۷.۵ برای بازار بورس با توجه به ریسک بیشتر این بازار نسبت به سپرده گذاری در بانک، عدد منطقی میباشد.

بنابراین انتظار افت سنگین شاخص بورس با فرض ثبات شاخصهای اقتصادی فعلی وجود ندارد. نکته مهم در تعیین شاخص کل بورس این است که سودآوری آینده شرکتها بسیار مهم است، در اصلاح عامیانه گفته می شود «بازار آینده را می خرد.» بنابراین زمانی که انتظارت تورمی و به خصوص چشم انداز نرخ دلار صعودی است، شاخص بورس بالاتر از حد تعادلی خود خواهد رسید و بالعکس زمانی که انتظار کاهش قیمتها و افت قیمت دلار وجود داشته باشد، بازار بورس با شدت بیشتری ریزشی خواهد بود.

نظر شما