هادی بهرامی؛ بازار: USD یا همان United States Dollar که به اختصار به آن دلار (Dollar) نیز گفته میشود، واحد پول آمریکا است و یکی از معتبر ترین و با ثبات ترین ارز های موجود بین کشور ها میباشد. شاید بگویید دلار هم به زودی ضعیف میشود و یا در معاملات جهانی جایگاه خود را از دست میدهد اما بهتر است یک مورد را در نظر بگیریم که در حال حاضر USD یا همان دلار آمریکا در معاملات بین المللی و عملکرد بسیاری از شرکت ها و سازمان های بزرگ بین المللی نیز بسیار تأثیرگذار است و حتی نوسانات آن، تن و بدن اقتصاد و دولت ها را میلرزاند؛ زیرا تحت حمایت قدرت برتر اقتصادی، نظامی و سیاسی است. سرمایه گذاری در دلار یکی از روش های مناسب کسب بازدهی از بازارهای مالی است که تنها در صورت تحلیل درست شرایط اقتصادی میتوان در این زمینه به موفقیت دست یافت. با تحلیل بنیادی میتوان ارزش ذاتی و با تحلیل تکنیکال میتوان روند قیمتی بازار ها را پیش بینی کرد که در ادامه به تحلیل جامع دلار (بنیادی و تکنیکال به صورت یکجا) خواهیم پرداخت.

ارزش قابل پیش بینی دلار برای پایان 1403 چند؟

با استفاده از روش ارزشگذاری مبتنی بر نسبت تورم ایران و آمریکا که از نسبت های نقدینگی و قیمت سکه درست تر عمل میکند، ارزش ذاتی دلار را برابر با ۷۶ هزار و ۶۰۰ تومان برای پایان سال ۱۴۰۳ برآورد کردیم که نشان میدهد با قیمت فعلی حدود ۲۶.۵ درصد افزایش خواهد یافت. با کسر نرخ تورم آمریکا (۳.۵) از نرخ اسمی تورم ایران (۳۰) و ضرب آن در قیمت پایانی سال ۱۴۰۲ قیمت واقعی دلار را برای سال ۱۴۰۳ بدست آوردیم که این روش ضریب خطای کمتری هم دارد. برای بیش برآوردی حتی اگر قیمت پایان سال را هم حدود 80 هزار تومان محاسبه کنیم باز هم نرخ بازدهی سرمایه گذاری در زمان حاضر برای خرید دلار کمتر از نرخ های سود بانکی و یا صندوق های سرمایه گذاری است. لذا بر مبنای همین نرخ های دلار میتوانیم برخی بازار های وابسته مانند سکه و طلا را نیز پیش بینی کنیم. و لذا با رسیدن قیمت دلار به حمایت های معتبر و داشتن فاصله بیشتر با ارزش ذاتی، میتوان طلا، سکه، صندوق طلا و یا اقلام اساسی دلاری محور خرید که بازدهی بیشتری داشته باشد.

ارزش قابل پیش بینی دلار برای پایان سال در محدوده 76 و 600 تا 80 هزار تومان باز هم نرخ بازدهی سرمایه گذاری در زمان حاضر و با نگاه یکساله برای خرید دلار کمتر از نرخ های سود بانکی و یا صندوق های سرمایه گذاری است. همچنین با رسیدن قیمت دلار به حمایت های معتبر و داشتن فاصله بیشتر با ارزش ذاتی، میتوان طلا، سکه، صندوق طلا که بازدهی بیشتری دارند خرید.

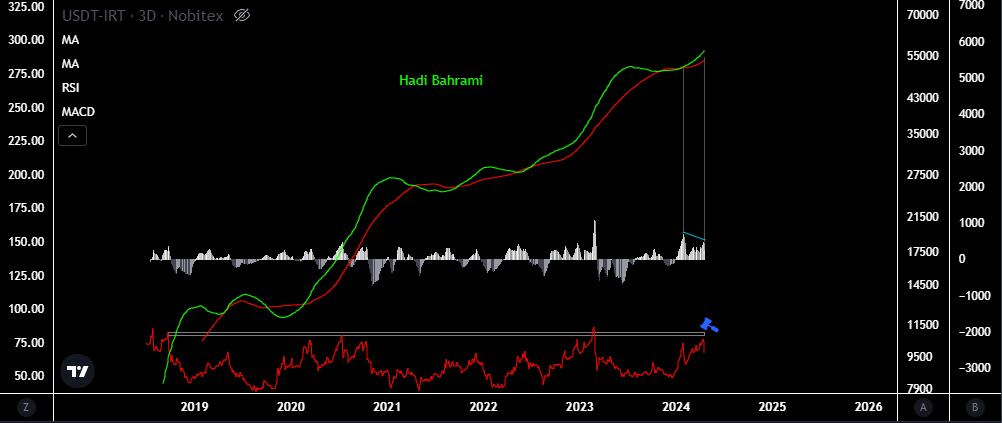

تحلیل تکنیکال کوتاه مدت

قیمت دلار آزاد در آبان ماه ۱۴۰۲ با افزایش ۴۶ درصدی از محدوده ۵۰ هزار تومان به ۷۲ هزار تومان رسید و پس از ایجاد یک سقف تاریخی (ATH) در ۲۴ فروردین ماه امسال (۱۴۰۳)، حدودا ۱۰ درصد ریزش کرد و در حال حاضر حمایت ۶۳ هزار تومان میتواند نقش پرتابگر قیمت را در کوتاه مدت ایفا کند؛ پس میتوان آنرا برای خرید اقلام دلاری، سهام دلاری، ارز دیجیتال، صندوق های طلا و حتی تتر را زیر نظر داشت. قیمت با عبور از آخرین سقف تثبیت شده فراکتالی میتواند به اهداف بالاتری برسد و قیمت سایر بازار های وابسته را نیز افزایش دهد؛ در غیر اینصورت، اگر حمایت ۶۳ و بخصوص ۶۱ هزار تومان از دست برود، ممکن است همانند کاهش ۲۵ درصدی در اسفند ماه ۱۴۰۱ به سمت حمایت معتبر ۵۵ هزار تومان شاهد نزول قیمت باشیم.

مقایسه بازدهی بازار دلار

قیمت دلار آزاد طی یک ماه اخیر ۵ درصد، در شش ماه اخیر ۲۸ درصد، در یک سال اخیر ۴۴ درصد و در پنج سال ۴۸۸ درصد بازدهی داشته است. طی ۵ سال اخیر، بازدهی تمام سکه ۱۲۴۰ درصد، ربع سکه ۱۶۹۳ درصد، شاخص کل بورس ۱۳۰۰ درصد، شاخص هم وزن ۲۷۰۰ درصد، طلای ۱۸ عیار ۹۷۰ درصد افزایش یافته اند که نشانگر عملکرد عالی سهم های کوچک بورسی و سپس سکه طلا در جایگاه منحصر به فرد خودشان است. در نتیجه میتوان برداشت کرد که دلار به دلیل سنگینی و پایه بودن در میان بازارها، در ۵ سال اخیر بازدهی کمتری نسبت به سایر بازار ها داشته است.

در حال حاضر حمایت ۶۱ هزار تومان میتواند نقش پرتابگر قیمت را در کوتاه مدت ایفا کند؛ پس میتوان آنرا برای خرید اقلام دلاری، سهام دلاری، ارز دیجیتال، صندوق های طلا و حتی خود دلار و تتر زیر نظر داشت.

تحلیل تکنیکال بلند مدت

قیمت دلار در مرداد ماه ۱۴۰۱ با افزایش ۱۱۵ درصدی از محدوده ۲۸ هزار تومان به ۶۱ هزار تومان رسید و پس از ایجاد یک سقف تاریخی، شروع به کاهش ۲۶ درصدی کرد و تا ۴۵ هزار تومان نزول پیدا کرد. در حال حاضر اگر بخواهیم در مقیاسی بزرگ تر روند قیمتی را تحلیل کنیم، ۷۲ هزار تومان یک مقاومت است که قیمت برای رسیدن به اهداف بالاتر باید آنرا شکسته و بر روی آن با حجم مناسب تثبیت بدهد؛ در غیر اینصورت ۶۱ هزار تومان میتواند بهترین حمایت معتبر قیمت دلار باشد که در آن ناحیه احتمال ورود سرمایه بیشتر و خرید های کلان وجود دارد. هدف 76 هزار و600 تومان و حداکثر 80 هزار تومان را برای پایان سال 1403 در نظر گرفت که در صورت رسیدن قیمت به آن باید در خرید ها احتیاط کرد تا بر روی سقف به قیمت گزاف به ما دلار نفروشند. پس در نتیجه همه تحلیل ها میتوان نتیجه گرفت که کف ۶۱ هزار تومان محتمل است و همچنین یک اصلاح عمیق میتواند قیمت را به سمت بالا پرتاب کند؛ البته محدوده های گفته شده صرفا یک عدد یوده و دقیق نیستند و بر حسب شرایط و اتفاقات قابلیت تغییر دارند.

ارزش گذاری مبتنی بر تکنیکال!

فراکتال (Fractal) یک نوع ساختار هندسی است که با بزرگ کردن هر قسمت از آن به نسبت معین، همان ساختار اولیه دیده میشود. یکی از اساتید برجسته آمریکایی که از این سبک کمتر شناخته شده استفاده میکرد، بیل ویلیامز بود و عقیده داشت با استفاده از دستگاه های معاملاتی متحرک و همچنین مقایسه رفتار های قیمت میتوان ضعف و چرخش در روند را پیش بینی کرد. با استفاده از این روش، پیش بینی ما نشان میدهد که قیمت دلار را میتوانیم برای اواسط سال ۱۴۰۴، بالای 100 هزار تومان برآورد کنیم که با توجه به افزایش طمع، نقدینگی کشور و نرخ تورم و پیش بینی های مراکز تحقیقاتی نیز منطبق دارد.

۷۲ هزار تومان یک مقاومت است که قیمت برای رسیدن به اهداف بالاتر باید آنرا شکسته و بر روی آن با حجم مناسب تثبیت بدهد؛ در غیر اینصورت ۶۱ هزار تومان میتواند بهترین حمایت معتبر قیمت دلار باشد که در آن ناحیه احتمال ورود سرمایه بیشتر و خرید های کلان وجود دارد. پس در نتیجه همه تحلیل ها میتوان نتیجه گرفت که کف ۶۱ هزار تومان محتمل است

سیگنال اوسیلاتورها

اوسیلاتور rsi در محدوده اشباع خرید قوی و زیر مقاومت استاتیک ماژور بلند مدت قرار دارد که نشان میدهد شاخص طمع فراتر از حد و مرز رشد کرده که البته چیز عجیبی هم نیست؛ زیرا شرایط اقتصادی ناشی از تحریم ها، تورم و تگرانی های ژئوپلتیکی باعث رشد بازار های پایه شده است. انتظار میرود شاخص اشباع قیمت را کمی کاهشی کند و همان محدوده ۶۱ هزار تومان میتواند کف خوبی حداقل در میان مدت باشد. اوسیلاتور macd نیز یک واگرایی کاملا مشهود دارد و نشانگر ضعف روند و حجم تقاضا است که باز هم میتوان همانند آر اس آی، یک استراحت کوتاه مدتی برای قیمت در نظر گرفت و در نهایت شاخص های مووینگ اوریج ema و sma ها در بازه بلند مدت یک کراس طلایی golden cross زده اند که سیگنال صعودی قیمت تا اواسط ۱۴۰۴ را صادر کرده است.

بهترین حالت پرتفوی سرمایه گذاری

دلار زمانی می تواند به عنوان پوشش ریسک و البته بازار پربازده نقش آفرینی کند که بازار های موازی مانند مسکن، خودرو و یا سود بانکی جذابیتشان کاهش یابد. با توجه به آنچه در بالا مطرح شد به نظر می رسد سکه و طلا و هر بازار کم ریسک و حفظ ارزش پول در برابر نرخ تورم می تواند جذابیت داشته باشد که توصیه میشود حداقل ۳۵ درصد سرمایه به خرید و نگهداری آن اختصاص داده شود تا تعادل میان دارایی های ریسک پذیر مانند سهام ، ارز دیجتیال و دارایی های ریسک گریز مانند سپرده گذاری، انواع طلا و سایر اقلام کم ریسک حفظ شود تا پرتفوی در بازه بلند مدت علاوه بر حفظ ارزش زمانی، بتواند بازدهی خوبی هم کسب کند.

نظر شما