بازار؛ گروه فناوری اطلاعات: «بیزنس تو کامیونیتی» در گزارشی به بررسی اینکه چگونه فین تک ها بانکداری سنتی را متحول خواهند کرد، پرداخته است: در طول قرن بیست و یکم تاکنون، بانکداری با سرعت بالایی تکامل یافته است. روزهایی که می توانستید برای افتتاح حساب، سپرده گذاری، انتقال پول یا وجه نقد در بانک محلی خود در صف بیایستید، مدت هاست که سپری شده است. با افزایش مداوم بانکداری دیجیتال که منجر به تحول بیشتر صنعت می شود، آیا در آینده جایی برای بانک های سنتی وجود خواهد داشت؟

ظهور بانکداری آنلاین منجر به پیشرفت بسیار چشمگیری در دسترسی به خدمات مالی شده در حالی که نیاز دارندگان حساب برای مراجعه فیزیکی به شعب بانکی محلی خود را به میزان قابل توجهی کاهش داده است. با ورود فناوری جدید به صنعت، بسیاری از بانک ها نسبتاً سریع اقدام کرده اند تا از رویکردهای دیجیتالی جدید استفاده کرده و خدمات خود را متناسب با آن ارتقا دهند.

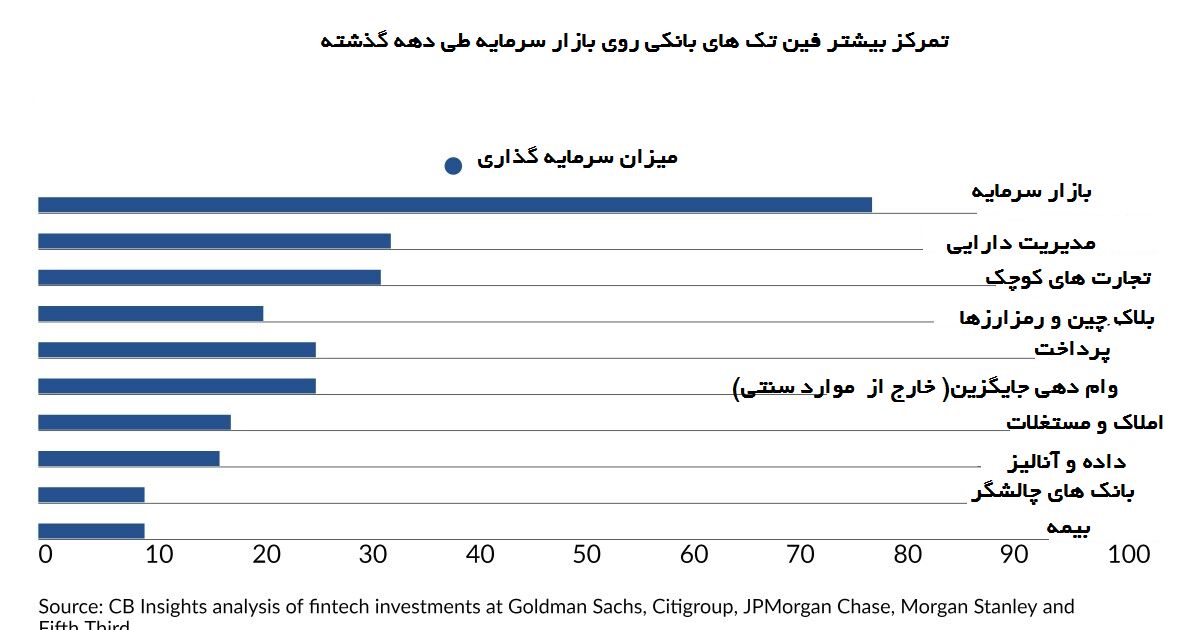

با وجود نام های معتبر در سرمایه گذاری های مالی از نظر بازارهای سرمایه و مدیریت ثروت در میان سایر حوزه ها فین تک، (همانطور که در نمودار زیر مشخص است) آیا می توان انتظار داشت با رویکردهای دیجیتالی بیشتری در زمینه بانکداری بانک های بزرگ به زودی کاملاً دیجیتالی شوند؟

پتانسیلی که فین تک برای آینده در اختیار دارد در طول سال ۲۰۲۰ به شدت نشان داده شده است، زیرا همه گیری کووید ۱۹ شهروندان را در سراسر جهان به یک فضای مالی جدید سوق داد چراکه که دسترسی فیزیکی به بانک ها محدود شد.

حال بیایید نگاه عمیق تری به این موضوع بیندازیم که چگونه تکامل سریع فین تک می تواند فضای بانکداری را متحول کند:

اصطلاح «فین تک» به فن آوری هایی گفته می شود که برای منطقی سازی، دیجیتالی سازی و بهینه سازی خدمات مالی سنتی و پر کردن شکاف در سیستم های پرداخت سنتی ایجاد شده اند. فین تک قدرت تسهیل خدمات ارائه شده توسط سیستم های پرداخت را دارد زیرا معاملات شفاف و دقیق تری را به دلیل فرصت های گسترده فناوری امکان پذیر می کند.

شایان ذکر است که به دلیل کاملاً دیجیتالی بودن، خدمات فین تک با قیمت کمتری ارائه می شوند، به طوری که به کاربران امکان دسترسی ارزان تر، مقرون به صرفه تر و خدمات یکپارچه را می دهد. با اینکه اغلب اوقات، بانک ها به عنوان بازیگران اصلی در معاملات پرداخت در نظر گرفته شده اند، اما امروزه سیستم های بانکی سنتی به دلیل هزینه بالای انجام معاملات و به دلیل ناهماهنگی سیستم، به طور فزاینده ای جای خود را به فین تک می دهند.

شرکت های فین تک قصد دارند روند پرداخت را نه تنها از نظر ارزان بودن و سودآوری بلکه از نظر راحتی و یکسان سازی نیز سازمان دهند. به ویژه با توجه به اینکه خدمات بانکی سنتی در حوزه فناوری جدید کاستی هایی دارند، مفهوم ادغام فین تک با بانک ها به ارائه راه حلی کمک می کند که در آن بانک خدمات فین تک را از طریق همکاری با آنها ارائه می دهد. این ادغام خدمات بانکی برای این امر حیاتی است - فین تک نوآوری و فن آوری را به همراه می آورد درحالیکه خدمات بانکی می توانند به طور منظم مدیریت مالی را در زمان واقعی ارائه دهند.

به عنوان مثال، هنوز مناطق بدون بانک وجود دارد که دسترسی به موسسات مالی سنتی برای افراد چالش برانگیز است. فین تک می تواند به عنوان دریچه ای برای خدمات بانکی برای مناطقی از جهان که از زیرساخت های بانکی کافی محروم هستند عمل کند و کاربران را به خدماتی مانند کیف پول دیجیتال، معاملات بدون پول و مدیریت ثروت متصل کند. یکی از این نمونه ها را می توان در ابتکار برنامه جهانی غذا یافت که در آن پناهندگان سوری به یک شبکه پرداخت بدون پول نقد متصل شده اند تا به آنها کمک کند غذای لازم را برای خانواده های خود بخرند.

فین تک همچنین می تواند به موسسات مالی کمک کند تا ارزهای دیجیتالی مانند رمزارزها را بهتر بپذیرند و پرداخت های بیشتر را از طریق نهاد مالی غیر فیات انجام دهند. با فهرست اخیر Coinbase در بورس اوراق بهادار نیویورک، دنیای رمزنگاری از یک اعتبار بیشتر و پذیرش قابل قبول در بانکداری سنتی برخوردار شده است. با غول های پرداخت مانند PayPal و Stripe که بیت کوین را در عملکردهای فین تک خود ادغام کرده اند، می توانیم نشانه های بیشتری در مورد چگونگی تاثیر بیشتر فین تک را روی بانکداری سنتی ببینیم - اما آیا هنوز هم انتطار باید داشت در خیابان های بزرگ جای بانک های محلی وجود داشته باشد؟

در حالی که برخی ممکن است معتقد باشند هزینه خرید مشتری بصورت آنلاین کم است اما شواهدی وجود دارد که فرآیند در واقع گرانتر از خرید آفلاین است

فین تک پایانی برای بانکداری سنتی است؟

مدتهاست که اهالی صنعت نگران نقشی هستند که فین تک در دنیای بانکداری ایفا کرده و اینکه آیا در نهایت جایگزین موسسات مالی سنتی می شوند یا نه؛ این ترس با معرفی اخیر برنامه توسعه فین تک بانک چین که به دنبال تسریع در استقرار خدمات مالی دیجیتال در این کشور بود، تشدید شد. اما آیا فین تک ها می توانند پایان بانکداری سنتی را رقم بزنند؟

برای بررسی صحیح به این موضوع، بیایید آنچه را که در واقع در حوزه مالی است، بررسی کنیم. هدف بخش مالی تحقق توزیع بهینه سرمایه در زمان و مکان و خدمت به اقتصاد واقعی و به حداکثر رساندن سودمندی اجتماعی است.

یک مانع بزرگ برای این امر می تواند در انتخاب نامطلوب از طریق کمبود اطلاعات و بروز مسائل قانونی باشد. برای شناسایی و تعیین ریسک ها، باید بودجه ای وجود داشته باشد. تمام فناوری هایی که توسعه یافته اند باید در درک بهتر مشتریان و تمایل و توانایی آنها برای پرداخت کمک کنند، ضمن اینکه آنها به طور دقیق قیمت گذاری شوند.

با این حساب، بانک های سنتی از نظر هزینه سرمایه دارای یک مزیت هستند، در حالی که شرکت های فین تک از نظر هزینه های عملیاتی قابل رقابت با آنها هستند. در حالی که برخی ممکن است معتقد باشند هزینه خرید مشتری بصورت آنلاین کم است اما شواهدی وجود دارد که فرآیند در واقع گرانتر از خرید آفلاین است.

فین تک به طور طبیعی نوآورانه و هماهنگ با توسعه اینترنت است. توانایی آنها در ارائه محصولات مالی استاندارد است در حالی که از بازاریابی استفاده می کنند، به آنها مزیت رقابتی می بخشد. با این حال، موسسات مالی سنتی می توانند انحصار طبیعی تری راجع به امور مالی حضوری و همچنین سطح تخصص و قدرت سرمایه بسیار بیشتری را ارائه دهند - آنها همچنین دارای پایگاه های مشتری قوی تر و وفادارتر هستند. با این حساب، نقاط قوت آنها در ایجاد و فروش محصولات مالی سفارش داده شده به یک مشتری گسترده است. با در نظر داشتن این نکته، در نهایت ممکن است شاهد یک رابطه سازگارتر بین دو رویکرد تأمین مالی در آینده باشیم - با نوآوری های فین تک که بانکداری سنتی را تکمیل می کنند.

مسیر پیش رو برای فین تک

ارزیابی دقیق آنچه که در آینده برای بانکداری با فناوری هدایت می شود دشوار است. در آغاز قرن، پیش بینی چگونگی استفاده از بانکداری اینترنتی در طول ۲۰ سال برای پرداخت بدون تماس، تقریباً غیرممکن بود.

کاملاً واضح است که می بینید شعب بانکی آینده ای دارند، هرچند که ممکن است کم و زیاد شوند - درحالیکه ظاهری متفاوت از شعب گذشته دارند. وقتی بیشتر معاملات مالی به صورت دیجیتالی انجام می شود، باید دلایل تازه ای برای تحول شعب وجود داشته باشد.

در عین حال که زمانه با سرعت سریع تغییر می کنند و دشوار است که با اطمینان به آینده نگاه کنیم. اگرچه راه پیش روی فین تک ممکن است با پیچ و خم های بیشتری همراه باشد، اما واضح است که این سطح از نوآوری همچنان تأثیر مثبتی در دنیای مالی خواهد داشت و این مساله به تکمیل دنیای بانکداری کمک خواهد کرد.

نظر شما