بازار، تهمینه غمخوار- بازار خرس یک مفهوم استرس زا در اقتصاد است که نشانگر کاهش عمومی 20 درصدی یا بیشتر در بازار سهام (مانند شاخص اس اند پی ) در طی یک بازه زمانی دو ماهه یا بیشتر می باشد. این کاهش ، خوش بینی سرمایه گذار را به ترس و بدبینی در بازار بورس تبدیل کرده و شرایط اقتصادی او را دچار استرس و بحران می کند.

بنابراین برای اینکه قربانی بازار خرس نشوید، بهتر است که از هشدار های رایج و علائم تهدید کننده بازار سهام آگاه شوید و بدانید که برای جلوگیری از برخی خسارات احتمالی چه اقداماتی را می توانید انجام دهید.

مطلب زیر خلاصه ای از مقاله منتشر شده در سایت بنکینگ ریت است که در آن به هشدارهای متعددی در بازار بورس آمریکا اشاره شده که تنوع بسیاری از مسکن تا خودرو و بازارهای مصرف را شامل می شود ولی بااندکی اغماض قابلیت تطبیق در همه بازارهای مالی جهان را داراست .

کاهش درآمد و سود شرکت ها

اگرچه قیمت سهام تحت تأثیر تعدادی از متغیرها می باشد اما در درازمدت ، سود حاصل از درآمد عامل مهمی در حمایت از قیمت سهام بازار می باشد. شرکت ها هر سه ماه یک بار به ارائه گزارش از عملکرد خود می پردازند و بازار سهام نسبت به آنها واکنش نشان می دهد. هنگامی که درآمد شرکت و سود حاصل از آن کاهش می یابد، رکود اقتصادی در شرکت نمایان می شود. ارزش سهام بازار نیز کاهش یافته و بازار با نزول قیمت همراه می شود. هنگامی که این انقباض شدید و طولانی مدت باشد، بازار خرس از راه میرسد و شرایط استرس آوری را ایجاد می کند.

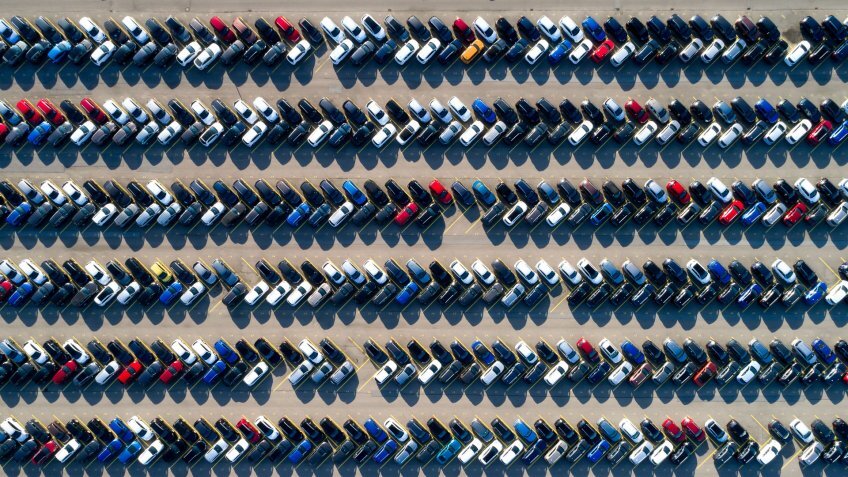

کاهش فروش خودرو

همه ما میدانیم که فروش خودرو شاخص اقتصادی برجسته ای در آمریکا به شمار می رود.فروش خودرو به عنوان یکی از خریدهای اصلی مصرف کنندگان، می تواند تصویر خوبی از نحوه عملکرد اقتصاد داخلی ارائه دهد. هنگامی که این نوع خرید بزرگ روند نزولی را آغاز می کند، سیر حرکت اقتصاد کند می شود و یا حتی ممکن است رکود اقتصادی رخ دهد. این امر یکی از عوامل تحریک کننده ایجاد بازار خرس می باشد.

افزایش تورم

تورم تا حدی برای اقتصاد آمریکا مفید به شمار می رود ، زیرا به مشاغل اجازه می دهد تا به آرامی قیمت ها را افزایش داده و سود خوبی به دست آورند. این امر همچنین می تواند به مرور زمان دستمزدهای بالاتری را برای کارگران آمریکایی ایجاد کند. با این وجود، سود سریع یا قابل توجه در نرخ تورم می تواند قاتل اقتصاد باشد و ترس از تورم بالا می تواند باعث افزایش قیمت سهام شود.

هنگامی که قیمت ها به طرز چشمگیری افزایش می یابند ، هزینه ی فعالیت های تجاری نیز بالا می رود. گفتنی است که تمام این افزایش هزینه ها را نمی توان به مصرف کنندگان منتقل کرد و در نتیجه باعث کاهش سود برای مشاغل شد. بازه های افزایش تورم نیز منجر به افزایش نرخ بهره بانک فدرال و بازارهای سختتر کار می شود و سودهای شرکت ها را نیز کاهش می دهد. هنگامی که درآمد کسب و کار دچار اختلال شود، کاهش درآمد منجر به کاهش قیمت سهام می شود و به طور بالقوه بازار خرس ایجاد می گردد.

کاهش فروش مسکن

فروش مسکن یکی دیگر از شاخص های برجسته اقتصادی است که می تواند وضعیت مصرف کننده و اقتصاد آمریکا را به کلی نشان دهد. هنگامی که جیب های مصرف کنندگان پر از پول است احساس خوبی نسبت به وضعیت اقتصاد کشورشان دارند. اگر فروش مسکن در مدت زمان طولانی کاهش داشته باشد ،کل هزینه های مصرف کننده های آمریکایی باشد که یکی از موتورهای اصلی اقتصاد به شمار می روند، نیز کاهش می باید. بنابراین ، هنگامی که قیمت مسکن به طور گسترده ای کاهش چشمگیری دارد ، رکود اقتصادی و ایجاد بازار خرس احتمالی رخ می دهد.

کاهش اعتماد مصرف کننده

مصرف کنندگان مطمئن به احتمال زیاد کالاهای بزرگی مانند مسکن و اتومبیل را خریداری می کنند، اما این دو شاخص به تنهایی کافی نیستند تا تصویر کامل و شفافی از مصرف کننده آمریکایی را نشان دهند. از آنجایی که آمریکایی ها فقط در دهه یک بار به خرید مسکن و اتومبیل می پردازند، بنابراین شاخص اعتماد مصرف کننده منعکس کننده احساسات مصرف کننده آمریکایی در مورد شرایط فعلی تجارت و بازار کار است. کاهش سرعت در آمار اعتماد مصرف کننده ممکن است نشانگر این باشد که روند نزولی اقتصادی در پیش است.

احساس خوش بینی در بازار

این امر ممکن است ناکارآمد به نظر برسد، اما احساس خوش بینی و سر خوشی در بازار بر میزان عملکرد بازار سهام تاثیر گذار است .استدلال این شاخص به این گونه است که وقتی سرمایه گذاران بدبین هستند ، پول نقد خود را از بازار جمع کرده و درنتیجه هیچ سهامی نخواهند داشت .هرچه اعتماد به نفس آنها افزایش یابد ، پول به بازار می ریزد و باعث افزایش قیمت سهام می شود.

وقتی سرمایه گذاران خوشبینانه وارد بازار سهام می شوند، تمام پول خود را سرمایه گذاری می کنند و این بدین معنی است که پول زیادی وجود ندارد که بتواند قیمت سهام را بالاتر ببرد. همانطور که یک بار سرمایه گذار مشهور جان تمپلتون گفت بازارهای سهام گاو نر به بدبینی متولد می شوند، با شک و تردید رشد می کنند، با خوش بینی بالغ می شوند و بر سر سرخوشی می میرند.

رکود اقتصادی جهانی

ایالات متحده اقتصادی قوی و مقاوم دارد. اغلب، هنگامی که رکود اقتصادی در جهان رخ می دهد و یا اقتصاد روند کاهشی را آغاز می کند، ایالات متحده کشوری است که می تواند نسبت به اثرات آن رکود مصون باشد، زیرا شرکای تجاری بی شماری برای تجارت وجود دارد و از تولید داخلی بالایی نیز برخوردار است. با این حال، به هنگام وقوع رکود اقتصادی جهانی و اتقباض اقتصاد کشورها، حتی ایالات متحده نیز می تواند دچار آسیب شود.

سایر کشورها پول کمتری برای تهیه محصولات آمریکایی در اختیار دارند و این امر می تواند منجر به کاهش سود برای مشاغل آمریکایی شود. در نتیجه این مسئله به نوبه خود استخدام را کاهش می دهد و درنهایت ممکن است مصرف کننده آمریکایی احساس اطمینان کمتری داشته باشد. بنابراین ، کاهش جهانی واقعی احتمالاً به سود آمریکا و قیمت سهام نیز آسیب خواهد رساند.

بی ثباتی سیاسی داخلی

سال 2020 یک سال مهم انتخاباتی برای ایالات متحده به شمار می رود. بنابراین همین مسئله زمین حاصلخیزی برای ایجاد عدم اطمینان در بازار فراهم می کند. در هر روز مشخص ، یک نامزد خاص ممکن است در نظرسنجی ها اقدامی چشمگیر انجام دهد و بازار تحت تاثیر گفته های او دچار نوسان و عدم تعادل شود.

گفتنی است که بازار از عدم قطعیت متنفر است و این عدم اطمینان پیرامون نتایج انتخابات ، بر قیمت سهام به طرز چشمگیری اثر گذار بوده و ممکن است بازار به یک بازار خرس تمام عیار تبدیل شود.

بی ثباتی سیاسی بین المللی

علاوه بر اینکه بازار از عدم قطعیت و تعادل رنج می برد، از بی ثباتی جهانی نیز متنفر است. وقایع ژئوپلیتیکی مانند تنشهای اخیر میان ایالات متحده و ایران ، همواره می تواند منجر به درگیری های بیشتر با نتایج نامشخص شود. حتی اگر آمریکا مستقیماً درگیر تنشهای سیاسی نشود ولی از ترس اینکه چگونه این رویدادها از نظر اقتصادی بر آمریکا تأثیر می گذارد سرمایه گذاران را با شک و تردید و ترس و احتیاط رو برو می کند. اگر این نگرانی ها افزایش یابند و یا به واقعیت تبدیل شوند ، بازار عقب نشینی کرده و رکود اقتصادی رخ می دهد.

رویداد قو سیاه

رویداد "قو سیاه" رویدادی غیر منتظره است که عواقب منفی شدیدی دارد. این نوع از رویدادهای غیر قابل پیش بینی در بازار قیمت سهام را ویران می کند. با این تعریف ، رویداد قو سیاه غیرقابل پیش بینی است با این حال ، هنگامی که این رویداد رخ می دهد، باید بدانید که اغلب می تواند نقطه شروع بازار خرس باشد.. به عبارتی پیشامدهایی در چارچوب نظریه قوی سیاه قرار میگیرند که احتمال وقوعشان از دیدگاه ما بسیار کم است اما در صورت وقوع اثرات بسیار بالایی خواهند داشت.

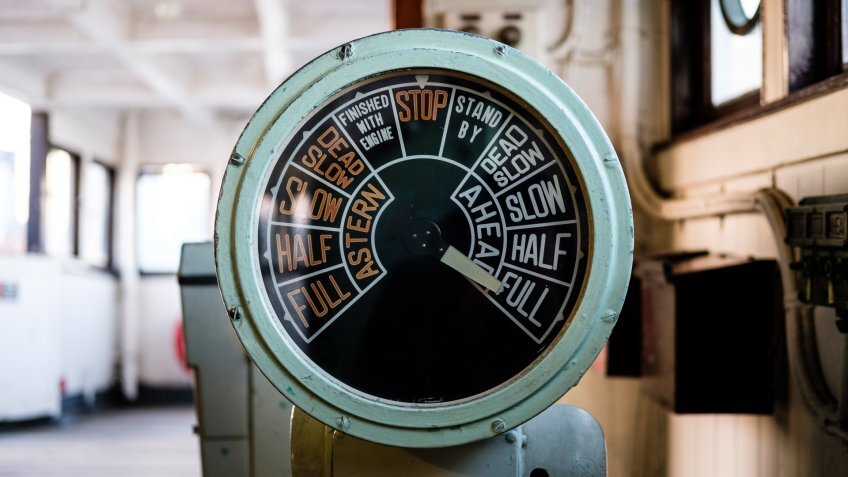

منحنی بازده معکوس

نرخهای بهره بلند مدت از نرخ بهره کوتاه مدت در منحنی بازده معکوس اقتصادی پایین تر هستند. این وضعیت "وارونه" تلقی می شود زیرا معمولاً وام های بلند مدت ریسک بالاتری را شامل می شوند و بنابراین بازدهی بالاتری دارند. وقتی نرخ های بلند مدت پایین تر باشند، سرمایه گذاران احساس می کنند اقتصاد در آینده کندتر پیش می رود . بنابراین ، این یکی از شاخص هایی است که اقتصاددانان هنگام پیش بینی رکود اقتصادی به آن نگاه می کنند.

در مورد این رویداد در سال 2019 بحث های زیادی صورت گرفت ، زیرا سرمایه گذاران هر دو طرف استدلال می کردند که آیا این رویداد پیشرو رکود اقتصادی بوده یا خیر. با این حال ، از نظر تاریخی ، منحنی عملکرد معکوس قبل از هر رکود 50 سال گذشته ، تنها با یک سیگنال کاذب رخ داده است.

اکنون که برخی از شاخص های احتمالی وقوع بازار خرس را مشاهده کردید ، حال نوبت آن رسیده که استراتژی های دفاعی در برابر بازار ایجاد شده را عنوان کنیم برای مثال تخصیص دارایی خود را مرور کنیم یعنی اگر به اندازه کافی شاخص های بازار خرس چشمک می زنند باید سطح ریسک کردن را در تخصیص دارایی خود کاهش دهیم. همچنین تعادل را به سبد خرید خود برگردانیم. به عنوان مثال ، اگر برنامه اصلی ما 50٪ به سهام اختصاص دارد، این امکان وجود دارد که تخصیص فعلی ما در سهام 60٪ یا 65٪ باشد. در این حالت ، سبد سهام ما از تعادل خارج شده و در معرض خطر بیشتری نسبت به آنچه در ابتدا در نظر گرفته شده بود ، می باشد. به یاد داشته باشیم همه آن دستاوردهای بزرگ در حال حاضر فقط روی کاغذ هستند.اگر بازار خرس ایجاد شده غضب خود را نسبت به قیمت سهام از بین نبرد، ممکن است به هیچ عنوان سودی نداشته باشیم و حتی ضرر کنیم. بنابراین استرس وارد شده به ما در این حالت ممکن است باعث شود که سهام خود را بفروشیم.

گفتنی است که سرمایه گذاری هایی مانند طلا، می توانند در حین فروش بازار سودآور باشند زیرا سرمایه گذاران در جستجوی دارایی های سخت هستند. از آنجا که بازار خرس غالباً در یک دوره تورم رخ می دهد ، سرمایه گذاری کالاهایی که در زمان افزایش تورم تمایل به افزایش قیمت دارند ، می توانند ابزار متنوع مناسبی برای یک سبد سنگین سهام باشند.

شایان ذکر است که تنها نکته خوب در مورد بازار خرس این است که همه سرمایه گذاری ها با وقوع آن دچار سقوط نمی شوند. در حقیقت ، برخی از سرمایه گذاری ها با سقوط سهام ممکن است افزایش یابند.

همچنین جالب است بدانید که یکی از بدیهیات بازار سهام در امریکا نجنگیدن با سیاستهای بانک فدرال است. فدرال با ارائه نقدینگی و نرخ بهره پایین فضای بازار را مناسب و آرام می کند ولی در مقابل زمانی که سیاست های پولی خود را سخت تر کرده و پول را از دسترس مردم خارج می کند، مصرف کنندگان امریکایی خود را برای مواجه با این مشکل باید آماده کنند. بنابراین با حرکت این بانک به سوی تشدید نرخ بهره و یا سخت تر شدن سیاست پولی ، احساسات بازار در جهت نزولی حرکت خواهد کرد.

نظر شما